Finance

Vol.2 No.2(2012), Article ID:588,6 pages DOI:10.4236/fin.2012.22007

Monetary Policy, Capital Structure of Listed Companies and Excess Corporate Value*

——China 2006-2010

Department of Finance, School of Management, Fudan University, Shanghai

Email: {agkong, 091025006}@fudan.edu.cn

Received: Jan. 12th, 2012; revised: Jan. 26th; 2012; accepted: Feb. 5th, 2012

ABSTRACT:

In the past few years, monetary policies have been adjusted abnormally, but failed to make role to iron economic growth path. Using a sample of A-share listed corporate in China from 2006 to 2010, this paper studies the effect of monetary policy on capital structure adjustment, and tests the excess value changes under the capital structure adjustment in this period, we find that firms with small scale suffered greater losses than that of large scale, highly competitive firms suffered greater losses than that of less competitive, highly financing distressed firms suffered greater losses than that of less financing distress, and private-owned firms suffered greater losses than that of state-owned. Investigating its reason, the current monetary policy featured by total control deviates from the market requirements, therefore China is in urgent need of monetary policy characterized by interest rate leverage.

Keywords: Monetary Policy; Capital Structure; Excess Corporate Value; Empirical Studies

货币政策、上市公司资本结构与超额价值*

——中国2006~2010

孔爱国,张轶凡

复旦大学管理学院财务金融系,上海

Email: {agkong, 091025006}@fudan.edu.cn

摘 要:

近年来货币政策放松容易收缩困难,在平抑经济的波动性方面效果不甚理想。我们以A股市场的上市公司(2006~2010)为样本实证研究货币政策对这些公司资本结构以及由此对公司超额价值所产生的影响。研究发现,货币政策显著影响不同类别公司的资本结构,而公司资本结构的调整导致小公司的超额价值损失比大公司大、市场竞争强的公司超额价值损失比竞争弱的公司大、融资约束大的公司的超额价值损失比融资约束小的公司大、民营控股公司超额价值的损失比国有控股公司大。究其原因,以总量控制为手段的货币政策调整偏离了市场的要求,中国需要发挥利率杠杆作用机制的货币政策。

收稿日期:2012年1月12日;修回日期:2012年1月26日;录用日期:2012年2月5日

关键词:货币政策;资本结构;公司超额价值;实证研究

1. 引言

货币政策的有效性体现在对企业微观主体行为的影响上,微观企业的异质性响应使宏观经济处在稳定增长的轨道上。而充当货币政策传导的银行服务体系又是以国有银行与国有资本为主导,具有特定的服务偏好,因此近年来货币政策的频繁调节产生了宏观上的结构性偏差,即对不同特质的企业产生了显著性的差异影响,影响的结果就是强化了经济的不平衡性。

货币政策对企业的影响是通过两个主要管道来实现的,一是通过影响企业的融资决策。对外部融资有依赖的企业,其融资结构必然受到货币政策的影响。一旦货币供给变化,企业要稳定地将财务结构控制在最优水平以期达到财务成本最低是相当困难的。二是通过影响企业的产品市场,即影响公司现金流的回收。资金的回收模式又从另一个角度影响企业的融资结构。因此,货币政策对企业的影响是从两个方向上来夹挤的。当然,由于充当货币政策传导的银行体系的特点,决定了现实中不同特质的企业受货币政策的影响程度不同,越是规模小的企业,越是处在市场竞争中心的企业,越是受融资约束大的企业,越是远离国有的企业,其受到的影响越大。

不同的市场环境决定了货币政策工具的选择。以美国为例,其货币政策以利率杠杆调节为主要的政策手段,联邦基金利率从2006年年初的4.29%下调至2010年年末的0.18%,利率杠杆发挥良好的调节作用。而中国的银行体系及其服务对象绝大部分还没有真正市场化,国有银行服务的重点仍然是国企与政府项目,对民营经济关注较少。从2006年开始~2008年上半年,一方面,央行连续收缩26次货币政策,随后放松11次货币政策,到2010年又开始进入新的收缩期。货币政策出现宽松容易收缩比较难的现象。另一方面,政策工具是利率调整少,银行存款准备金率调整多,原因在于国企与政府项目为主导的投资对利率不敏感,政策工具只能依赖于货币的总量控制。总量控制的方法对不同企业产生不同实质性的影响,国有银行有贷款给国企的冲动,货币扩张时这些企业得益;在货币政策收缩时,由于国有企业在市场中具有较强的垄断力量,货币收缩对他们经营的影响不大,而且银行上一时期贷款越多,下一期就很难对他们进行收缩;相反对民营企业,在货币放松时有可能获得银行贷款,但随着总量收缩,他们将首先被收缩,因为他们绝大部分在市场中是竞争性的,收缩政策对他们的经营影响大,银行怕他们产生坏账。货币政策的连续调整过程给市场化程度高的公司的资本结构调整带来较大的困难,陷入极端的财务困境中,从而影响其公司的价值。

为了验证这一状况,我们利用A股市场上市公司所披露的财务与市场信息来检验货币政策对公司资本结构以及公司超额价值产生的影响。本文采用工具变量估计方法,利用2006年第一季度~2010年第四季度间在A股市场上市的公司为样本,采用季度数据,从微观公司层面,通过研究货币政策对不同类型企业资本结构的影响来检验货币政策发挥作用的微观机理。具体的分析是基于我们对样本按规模、市场竞争程度、融资约束程度和实际控股类型的分类展开的。对全样本的研究结果发现,货币政策显著性地影响这些上市公司的资本结构调整,公司资本结构的调整给公司超额价值造成的是一种显著性的损失。在根据公司特质分类后发现:公司规模越小其超额价值损失越大、竞争性越强的公司其超额价值损失越大、受融资约束越高的公司其超额价值损失越大、民营控股公司其超额价值损失较大。

2. 文献回顾

首先,货币政策通过影响企业的融资渠道,直接影响到企业的资本结构,进而影响企业的经营行为。Mishkin(1995)[1]将货币政策传导机制总结为货币渠道(Money Channel)和信贷渠道(Credit Channel)。货币渠道的观点认为利率是货币政策传导机制的核心,当利率变化时,企业的资本成本变化,边际投资条件变化导致投资变化,产出也随之变化。信贷渠道的观点由Bernanke和Blinder(1988)[2]提出,包括银行贷款渠道和资产负债表渠道。前者主要关注货币政策对信贷供给的影响,当采取紧缩性货币政策时,对银行贷款依赖程度较高的企业受到的影响较大(Bernanke和Gertler(1995)[3])。后者主要关注货币政策对企业获得信贷能力的影响。以紧缩性货币政策为例,当利率上升,较高的利息支付不仅会导致自有现金流的减少而且会降低公司资产的市值,从而获得信贷的能力下降。上面的研究都隐含了公司价值在货币政策影响下的变化。

许多学者实证研究了货币政策冲击对企业融资的影响。Kashyap等(1993)[4]采用1964年~1989年的数据,发现采用紧缩的货币政策后,企业外部融资构成比例发生了变化,企业更多地依赖商业票据融资,而银行贷款降低。Gertler和Gilchrist(1994)[5]采用1960年1季度~1991年4季度的季度数据,实证研究了货币政策冲击对不同类型企业融资的影响,发现在经济衰退货币紧缩时,大公司净债务发行增加且银行贷款与销售收入之比显著上升,而小公司则相对稳定,这说明货币紧缩时,大公司通过贷款来平滑销售收入的减少,信贷市场摩擦阻碍了小公司获得流动性资金。Dedola和Lippi(2000)[6]研究了4个欧洲国家以及美国不同产业产出与货币政策之间的弹性,发现小公司数目较多的产业其企业的杠杆率较低,在企业数目较多且资本密集程度较高的产业,在面临财务困境时,企业受到紧缩性货币政策的影响最大。Ehrmann(2000)[7]采用德国制造类企业的调研数据,发现在控制了需求差异后,小公司相比大公司,更容易受到货币政策的冲击,这种效应在经济衰退时更为显著。

Leary(2009)[8]进一步研究了信贷供给变化对不同规模企业杠杆率的影响。他以1961年大额定期存单市场的出现和1966年利率Q条款的颁布分别作为信贷扩张和信贷收缩的标志,研究信贷供给变化之后小公司相对于大公司杠杆率的变化。当信贷供给增加时,相对于大公司,小公司的杠杆率较低,反之则反是。他认为,大公司受到的影响之所以较小,是由于风险较高的小公司的贷款对信贷供给的敏感度较高,并且大公司相对较为容易找到非银行公共债务作为替代。进一步的检验表明,贷款供给增加后,相对于具有公共市场可进入性的公司,对银行依赖性强的小公司的银行长期贷款占总长期贷款的比例所上升,反之则反是;小公司对权益资本的使用与贷款供给变化呈负相关,这说明银行贷款供给变化是公司资本结构差异的一个重要决定因素,相对于大公司而言,小公司债务来源的构成对贷款供给的变化更为敏感,信贷紧缩时大公司转向公共债务,能够解释杠杆效应的持续性。实证的结果隐含了不同特质的公司受到货币政策冲击的差异。

其次,货币政策影响企业的产品市场,而产品市场竞争程度又会对企业资本结构产生影响,从这一点出发,货币政策从另一方向影响企业的资本结构,对公司资本结构调整形成一种挤压。

企业资本结构和产品市场竞争的研究最早可以追溯到Telser(1966)[9]提出的战略破产效应,他认为资本市场是不完美的,因而在产品市场上相对于已经存在的企业而言,新进入企业的资本结构较为脆弱,而资金丰富的现有企业就可以通过掠夺性定价策略,逼迫新进入企业进行价格战和营销战,降低产品的净收益和经营现金流入,使新进入企业陷入财务困境,不得不削减资本投资甚至退出市场。产品市场和资本结构还通过有限责任效应联系在一起(Brander和Lewis(1986)[10])。一方面,企业债务的增加使其在产品市场上相对于竞争企业来说更具有进攻性,这种进攻性的存在使其在产品市场竞争中处于一种战略优势。另一方面,有预见性的公司能够预料到采取特定融资决策带来的产品市场的竞争结果,从而产品市场也会影响公司的融资决策。

许多学者提供了有关资本结构和产品市场竞争互动的实证证据。Showalter(1999)[11]选择了1641家制造企业进行实证分析来检验有限责任效应理论,发现经历过成本不确定波动的企业,其负债率往往比较低;经历过需求不确定波动的企业,其负债率往往比较高。他认为这是制造企业把债务作为一个战略变量进行考虑的实证支持。Schargrodsky(2002)[12]以1957年~1995年间22家报业公司为样本,研究了市场结构和债务比率之间的关系。在控制了一系列资本结构决定因素之后,发现垄断竞争企业的债务比率要高于垄断企业,与垄断条件下战略债务的存在以及完全竞争市场中的企业出于战略考虑不会增加债务水平是一致的。Istaitieh和Rodríguez(2003)[13]采用1993~1999年间2112家西班牙制造业上市公司的数据,采用3SLS估计了联立方程组,检验了价格竞争条件下掠夺性定价的理论,发现产品市场竞争度和杠杆率之间存在双向影响作用:较高的负债水平导致行业集中度提高,而在高集中度行业中的企业也倾向于选择高杠杆。Lyandres(2004)[14]以1950~2003年间非垄断行业中148,946家企业的年度观察报告为样本,采用Fame-MacBeth回归、混合式回归和横截面回归等方法,研究企业间竞争程度与最优资本结构之间的关系,发现无论是价格竞争、产量竞争还是其他形式的竞争,企业间竞争强度与资本结构之间均存在着正相关关系。

货币政策对企业资本结构和产品市场的影响最终会从公司超额价值中反映出来。产品市场的影响是显而易见的,政策改变市场的繁荣程度,影响企业的营收,而资本结构与公司超额价值的关系从MM定理开始,就一直是公司财务关注和研究的重点。Masulis(1983)[15]提出了有关资本结构变化对公司超额价值影响的理论框架,认为资本结构变化主要通过以下因素来影响公司超额价值:1) 债务税盾的变化;2) 期望财务成本的变化;3) 信息披露以及公司收益预期修正。他进一步采用1963~1978年间美国市场的数据,采用OLS检验了长期债务面值的变化、债券发行和赎回、优先股非自愿清算价值的变化等方式所导致的资本结构变化对公司超额价值(普通股收益)的影响,发现公司超额价值与资本结构变化成正相关。

从现有成果来看,绝大多数国外的研究是基于发达市场中公司的数据对经典公司资本结构理论的检验。近年来,中国学者对影响中国企业资本结构的因素展开了大量的实证研究,一些研究从企业层面研究影响企业资本结构的因素(肖泽忠和邹宏(2008)[16]),另一些研究从宏观层面展开了研究,张太原等(2007)[17]对资本结构与利率关系进行了实证分析,发现利率是资本结构的重要决定因素,并且利率的变动也会对资本结构的调整产生显著影响。其中,短期利率与负债比率显著正相关,而长期利率与负债比率显著负相关。黄辉(2009)[18]考虑了不同类型的制度导向和不同时期的宏观经济环境对企业的资本结构选择及其调整速度呈现的时空性差异。曾海舰和苏冬蔚(2010)[19]采用双重差分估计法,利用年度数据进行估计,考察了1998年信贷扩张与2004年信贷紧缩对中国上市公司资本结构的影响,发现1998年信贷扩张后,规模小、民营化程度高及担保能力弱的公司获得了较多的银行资金,其负债水平显著上升;而2004年信贷紧缩后,上述三类公司的有息负债率显著下降,且公司应付款项显著增加用以弥补信贷资金的减少。他们认为,资本市场供给方因素对公司资本结构具有统计和经济意义上的重要影响,并且中国货币政策松紧对不同类型的公司具有不同的信贷渠道传导效应。

目前国内还缺少对货币政策作用的微观基础所展开的深入研究,核心问题是中国微观企业是国有企业、民营企业等并存,而为企业服务的金融体系是以国有为主导的,存在相当程度的服务不对称,由此产生货币放松容易收缩比较困难的特点。也正是由于货币收缩政策效果不理想,其高频率的使用不断强化了国有部门主体的力量,削弱了市场化主体的力量。考虑到货币政策与微观基础的实际情况,从货币政策的角度出发来研究其对不同特质微观企业所产生的影响,对现有理论提供一些有益的补充。

3. 公司所有制特质与资本结构的调整

从前面的文献回顾中,我们发现不同特质的公司,比如规模与市场竞争度这两个维度,在不同的货币政策条件下,其公司财务杠杆或资本结构所表现出来的差异性。规模越小的公司,市场竞争越激烈的公司,其财务杠杆或资本结构都表现出相对的不稳定性,也就是说资本结构调整随着货币政策变化而变化。大量的实证还发现公司在调整资本结构时,很多情况下强化了市场的竞争,增加了公司的价值。文献中隐含了若干个事实,即发达经济体中的公司对资本结构的调整大部分是从容的,即举债的增加更多是用来拓展市场的重要手段,这种债务调整一定会给公司带来超额价值。

由于金融市场环境的差异,我们观察资本结构的调整就会发现一些差异。在相对完善的金融市场环境中,公司对资本结构的调整往往是根据公司的市场环境与内在特性相结合,即寻求公司成长与发展的调整。而我们所处的现实中,往往是由于公司现金流快出现断裂时,为了平滑生产需要增加负债,公司一旦面临财务困境,就不能顾及企业的短期利润来追求负债平滑其现金流的需求。财务困境下的资本结构调整的关键往往是成本高昂,因为突破其财务状况的额外负债都是要付出额外成本的,这种资本结构的调整是以降低公司当前的价值为代价的。

为什么在我们的现实中有些企业很容易陷入财务困境?其中重要的原因是中国金融市场的市场化程度较低,无论是短期为主的银行信贷市场,还是长期的资本市场,他们对市场参与者的进入都存在不同的制约,而这是发达经济体中所见不到的现象。因此,在我们的研究中,除了关注文献中已有的一些认识,即考虑公司规模、市场竞争程度和融资约束等特质因素外,我们更重要的是考虑所有制特性,即国有与民营的差别。所有制的特质差异往往决定了不被国有银行支持的民营公司在货币政策的调节过程中,其资本结构的调整空间相对有限。只有在货币政策比较宽松时,这些公司才有增加负债杠杆的可能,即在银行愿意贷的必要条件下方可进行调整。一旦货币政策处在收缩阶段,这些公司资本结构的调整往往是陷入财务困境之后的调整。一方面银行收缩贷款,另一方面产品市场也会在货币收缩中走下坡路,公司为了平滑现金流不得不寻求增加负债的方法来度过所谓的冬天。这种财务困境下增加的负债,其成本必然远高于正常情况下的水平,这对公司价值而言一定是负面的影响。而与此相对应的国有公司状况会大不相同,无论是宽松货币政策条件下,还是收缩货币政策条件下,其资本结构的调整空间都比较大,因为银行自身国有的特性在信用对等水平上与这些公司相当,另一方面国有公司在很多领域都具有不可比的市场垄断力量,因此银行在货币政策宽松条件下的信贷冲动不会因为后面的收缩政策而大规模减少对国有公司的贷款,国有公司的优势自然也就显露出来,即其资本结构调整的空间较大,其公司价值不大会因为货币政策的过度变化而产生太大的损失。也正是由于所有制不同的特质差异,在过去的几年货币政策放松期比较短收缩期比较长的经历中,国有公司的负面影响有限,成长性相对不受大的冲击,而民营公司相对受损严重。

综合文献并补充现实中的情况,我们要将理论研究落到实处,即寻找实证的证据来支持我们的发现。我们需要从可获得的研究样本中来区分不同企业的特质来研究货币政策对其资本结构调整所产生的影响,并进一步研究其对公司价值产生的影响,研究样本的可获得性决定了我们的可行性。我们认为从公开上市的公司样本入手,如果在上市公司中按照不同特质标准分类来检验货币政策对其资本结构调整与价值的影响就会得到有说服力的效果。上市公司不是绝对的国有,也不是绝对的私有,它们是公众公司,只是由于股东构成的差异而决定了其投融资中资本结构调整以及经营过程中的差异。

如果从研究的样本中找到规律,我们一定可以将我们的研究扩展到所有的公司与企业。因为对非上市企业而言,正好分布在上市公司的两边,即一边是完全的国有企业,另一边是纯粹的私人企业,在上市公司的股权分类的分析中得出的结构性差异结论,即货币政策对不同控股股东的企业产生的影响就是一个自然的扩展,无需进一步论证。

4. 货币政策对公司资本结构的影响

4.1. 研究方法

为了研究货币政策对企业资本结构的影响,我们将借鉴Leary(2009)中的公司层面控制变量和宏观层面控制变量,并引入货币政策变量。考虑到杠杆率在时间上存在一定程度的持续性,前一期的杠杆率会影响当期的杠杆率,我们还加入了杠杆率的一阶滞后项。

货币政策可能存在内生性,一方面,货币政策影响企业的融资渠道,进而影响企业的资本结构;另一方面,货币政策影响到企业的产品市场,而产品市场的竞争状况又会对企业的资本结构产生影响,从而货币政策可能与随机误差项相关,为此我们将采用工具变量法估计如下的模型:

(1)

(1)

其中, 为i公司t时的杠杆率,我们采用账面和市场两种形式度量公司的资本结构,其中账面资本结构(BLev) = 账面负债/(账面负债 + 账面股东权益);市场资本结构(MLev) = 账面负债/(账面负债 + 流通股市值 + 非流通股 * 每股净资产);此外,我们同时设计账面与市场的流动负债率(BSTLev、MSTLev)这两个指标来考察短期债务的结构,账面与市场的长期负债率(BLTLev、MLTLev)来考察长期债务的结构;

为i公司t时的杠杆率,我们采用账面和市场两种形式度量公司的资本结构,其中账面资本结构(BLev) = 账面负债/(账面负债 + 账面股东权益);市场资本结构(MLev) = 账面负债/(账面负债 + 流通股市值 + 非流通股 * 每股净资产);此外,我们同时设计账面与市场的流动负债率(BSTLev、MSTLev)这两个指标来考察短期债务的结构,账面与市场的长期负债率(BLTLev、MLTLev)来考察长期债务的结构; 为i公司t – 1时的杠杆率;

为i公司t – 1时的杠杆率; 为t时的货币政策代理变量,我们依次考虑

为t时的货币政策代理变量,我们依次考虑 (总贷款取对数)、

(总贷款取对数)、 (短期贷款取对数)、

(短期贷款取对数)、 (中长期贷款取对数)、

(中长期贷款取对数)、 (货币供给量M2取对数)、

(货币供给量M2取对数)、 (6个月贷款利率)和

(6个月贷款利率)和 (5年贷款利率)作为货币政策代理变量;

(5年贷款利率)作为货币政策代理变量;![]() 为公司特征变量向量,包括盈利性(Prof.)、资产有形性(AT)、市值账面值比(MB)和公司规模(资产账面值取对数,Size);

为公司特征变量向量,包括盈利性(Prof.)、资产有形性(AT)、市值账面值比(MB)和公司规模(资产账面值取对数,Size); 为宏观经济状况代理变量,包括股票市场回报率(SMR)和非金融公司利润增长率(NFPG);

为宏观经济状况代理变量,包括股票市场回报率(SMR)和非金融公司利润增长率(NFPG); 为固定效应;

为固定效应; 为随机误差项;

为随机误差项; 为工具变量,为t时GDP取对数;

为工具变量,为t时GDP取对数; 为随机误差项。

为随机误差项。

我们主要关注 前的系数

前的系数![]() ,该系数度量了货币政策对公司杠杆率的影响。

,该系数度量了货币政策对公司杠杆率的影响。

4.2. 实证分析

4.2.1. 描述性统计分析

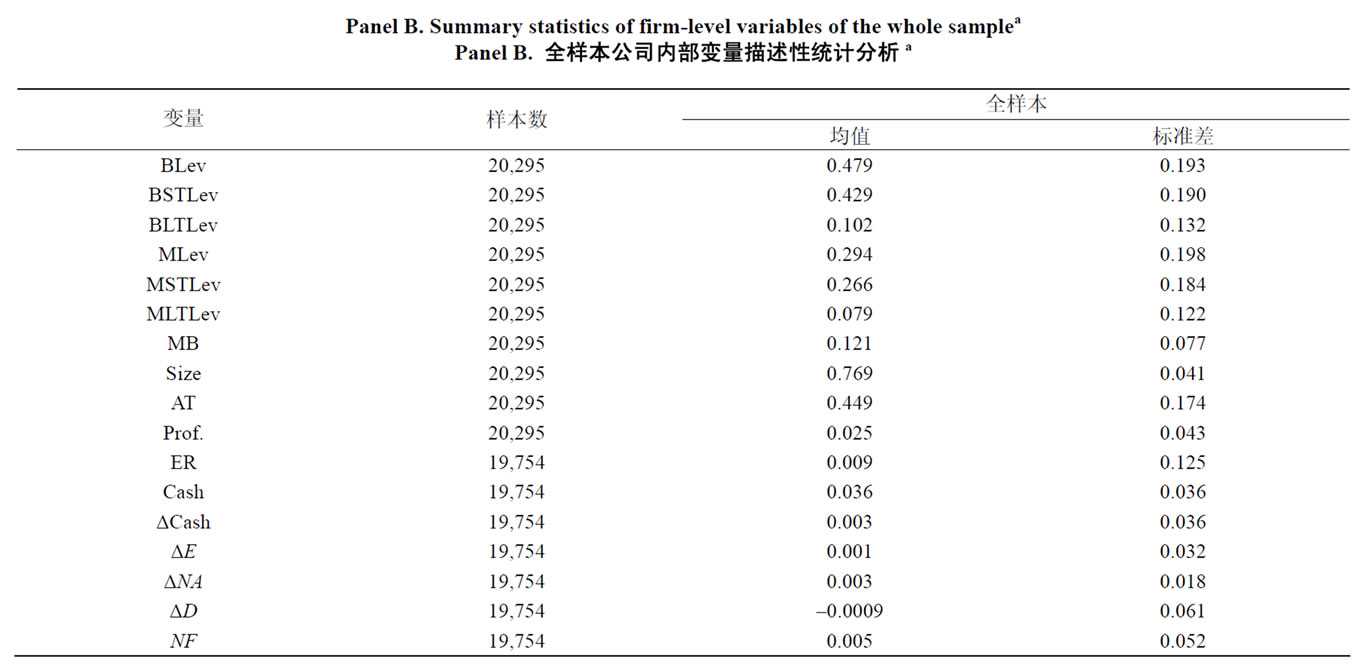

我们选取2006年第一季度~2010年第四季度在A股市场上市的公司作为研究对象,剔除了公共事业和金融类上市公司,以及ST、ST*、S类公司,最后纳入统计的样本总共是1448家公司。我们采用季度数据进行分析,所有数据均经过标准化处理。上市公司数据来源于Wind数据库,宏观数据来源于中国人民银行网站。

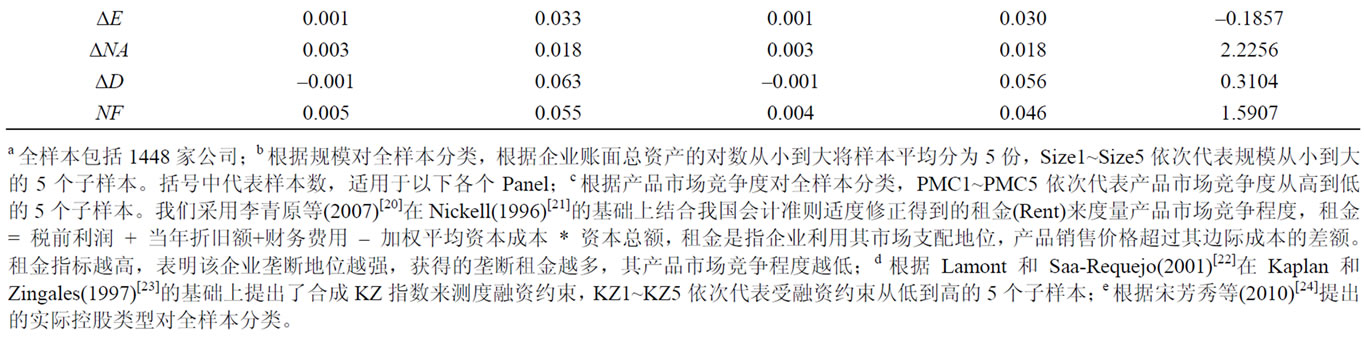

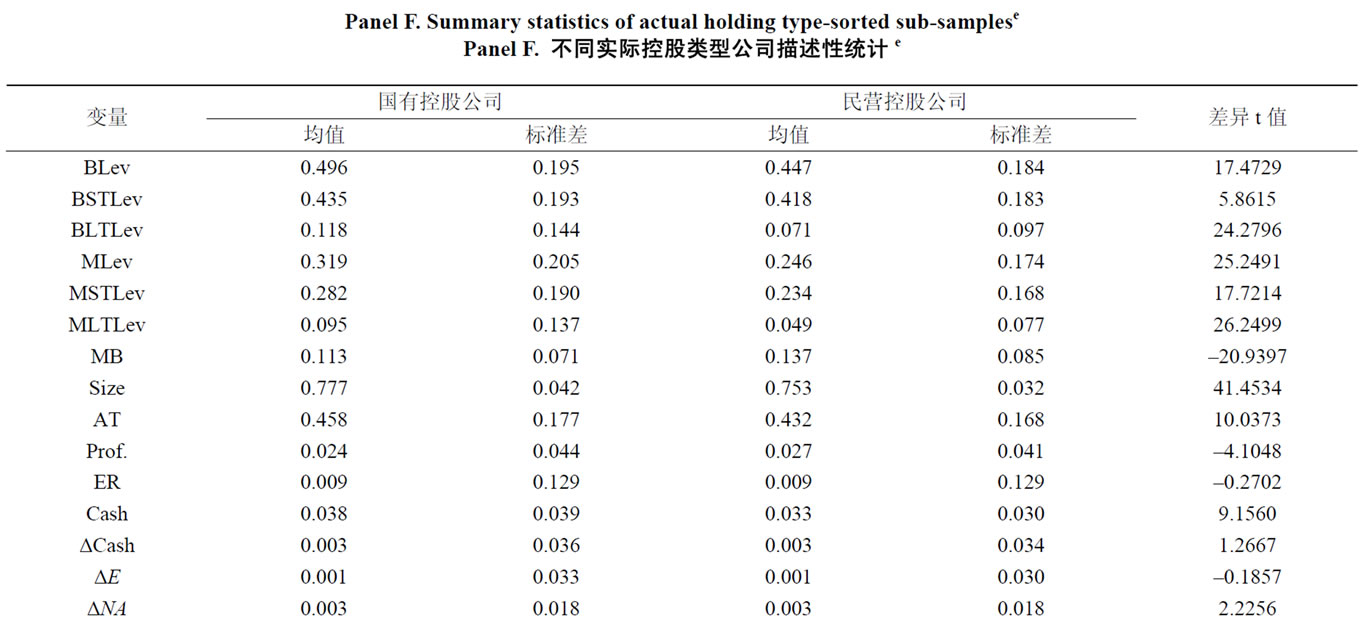

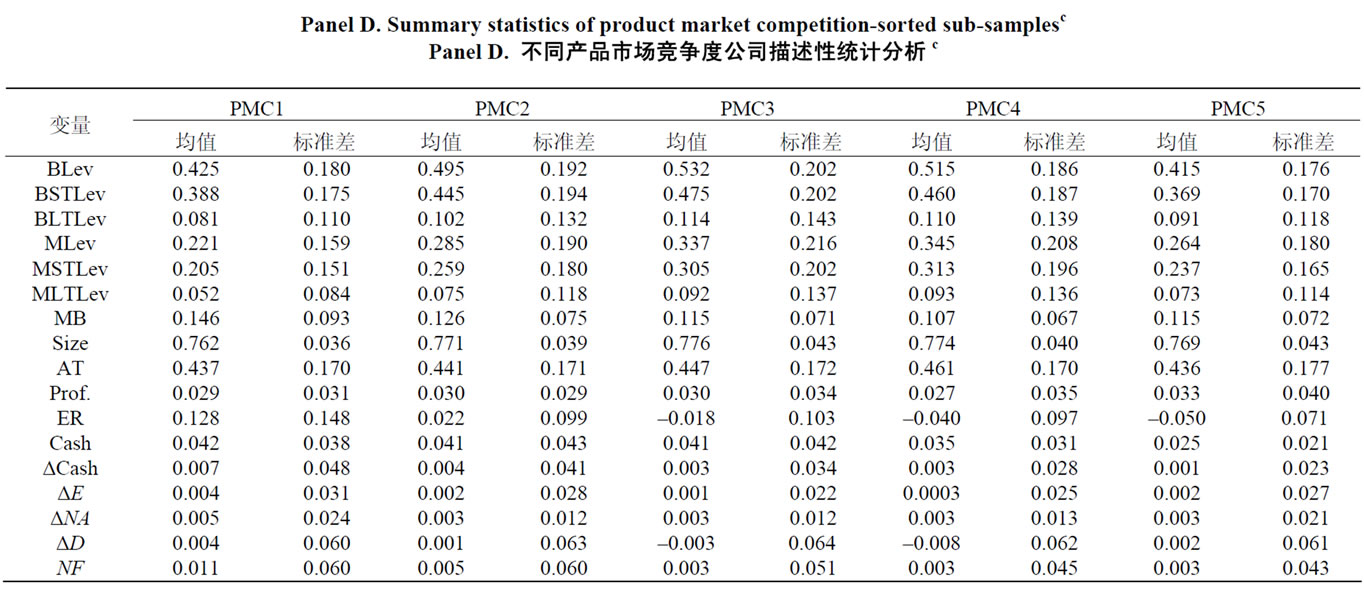

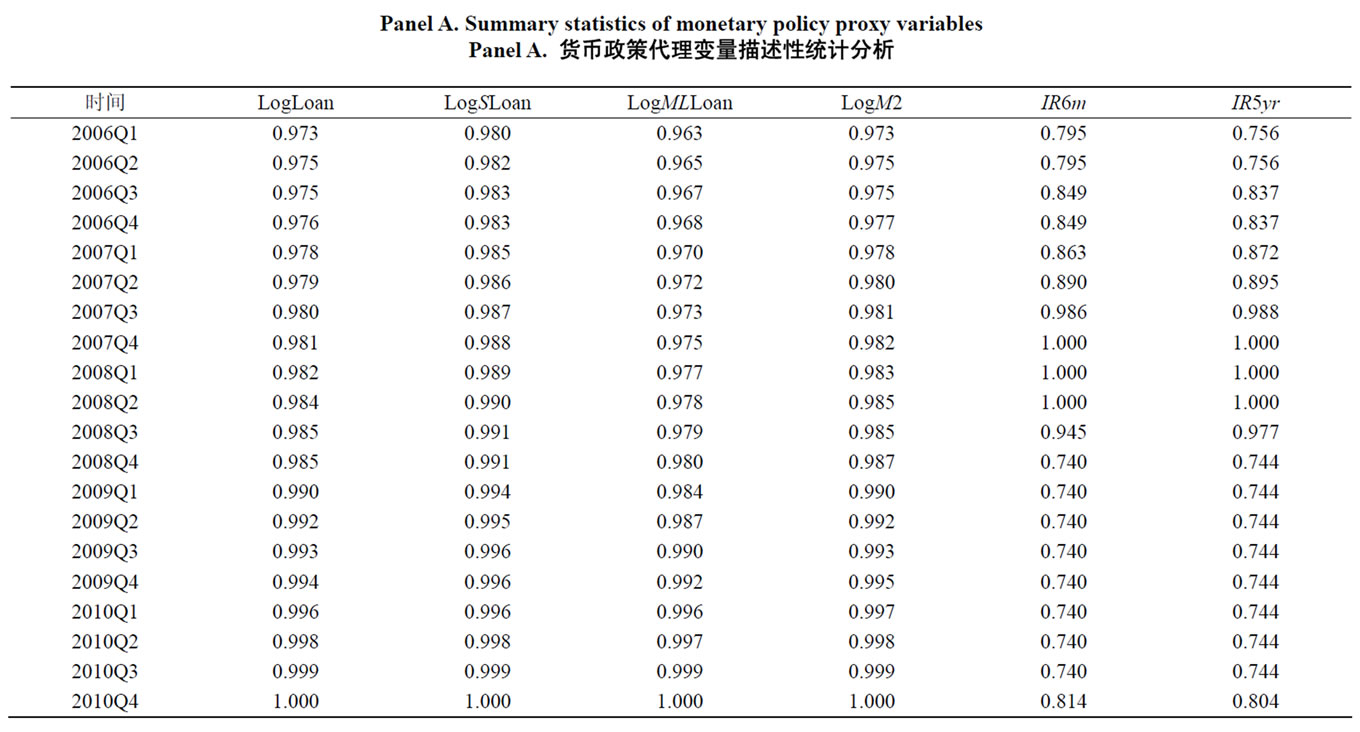

表1给出了变量的描述性统计。其中,Panel A给出了货币政策代理变量描述性统计;Panel B给出了全样本公司层面上的描述性统计;Panel C是根据公司的规模来划分样本的描述性统计,表中Size1~Size5代表规模从小到大的五分位法;Panel D是根据公司在产品市场中的竞争程度来划分样本的,表中PMC1到PMC5代表竞争度越来越低的五分位法;Panel E是根据公司融资约束来划分样本的,表中KZ1~KZ5代表融资约束从低到高的五分位法;Panel F是根据公司实际控制人类型来划分样本的。

Table 1. Summary statistics

表1. 描述性统计分析

4.2.2. 货币政策与资本结构的关系检验

我们首先要来看货币政策对公司资本结构是否存在影响。根据(1)式,我们利用工具变量方法对全样本估计货币政策与资本结构之间的关系,结果在表2中。其中,Panel A给出了货币数量(贷款)与资本结构之间的关系。表2中的列是分别代表用不同方法测度的公司资本结构比率。具体的估计结果表明,滞后一期的比率前的系数都显著为正,且都在0.711~0.787之间,说明公司的资本结构在时间上存在依赖性(即惯性);贷款供给与资本结构呈显著负相关,即贷款规模放大,公司财务杠杆下降,反之则反是。

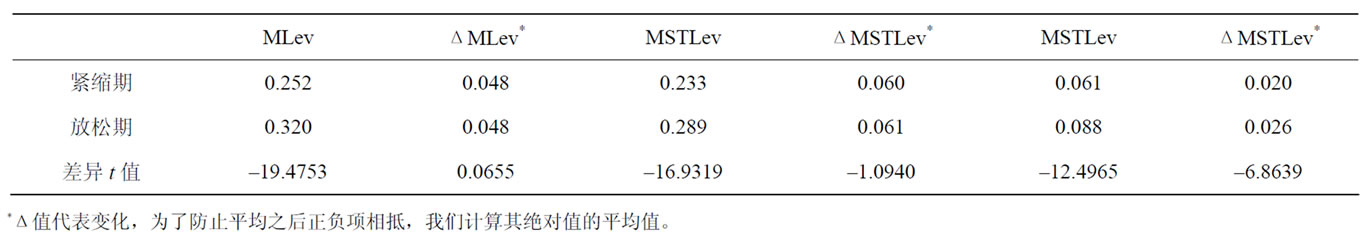

按常理,资本结构与货币供给量之间应当是正相关才有道理,货币供给宽松,公司负债融资增加,反之则反是。为什么出现负相关呢?是否是由于在货币宽松期资本结构中的分母中权益增加更快,导致数值的下降呢?我们选取典型的货币政策紧缩期(07Q2- 08Q2)与放松期(08Q3-09Q4)来直观考察其资本结构变量的平均变化情况,如表3所示。

从表3中发现,货币放松期公司资本结构比紧缩期大一些,从这一点上我们可以否定由于权益价值增长过快而带来的资本结构下降。为了清楚总量控制型的货币政策下公司资本结构的变化,我们选择全样本区间内的数据,见表4。

我们从表4中发现,在典型的货币政策放松期(08Q3-09Q4)内,公司平均的资本结构出现了一个短期的跳跃,然后也就慢慢下降了。在计算资本结构与货币总量的相关性时,很少的点的跳跃不能改变两者之间的负的相关性。当然,从现实经济当中的货币政策来分析,很容易理解出现跳跃的情况,因为我们的货币政策放松没有太大的提前量,特别是在2008年金融危机之后引起的政策性恐慌,货币政策产生一个跳跃。货币的过度增长对经济来说产生慢性问题,随后如何去收缩货币成为一件很困难的事情,因此,总体上货币数量仍然在增长。在整个考察期内,跳跃的点只有有限的几次。

也正是由于中国货币政策的特点,导致货币政策在放松时(主要是跳跃阶段)公司增加负债,随后在政策层面上产生内在的收缩要求,落实到公司层面上就产生不同公司带来不同的后果,有些公司是想收缩也收缩不了的,特别是前期货币政策跳跃时投放太多的

Table 2. Relationship between monetary policy and capital structure

表2. 货币政策与资本结构之间的关系

Table 3. Capital structure and its change during different periods

表3. 不同时期资本结构及其变化

Table 4. Contrast between capital structure and logM2

表4. 公司资本结构M2对比

国有大公司,他们的贷款有些成为了投资,这时还必须继续增加对其的后续性贷款,而对于绝大多数中小的民营公司,获得贷款的可能性会下降。因此,尽管在货币的放松期,公司的资本结构仍然具有向下的特征。这就是为什么要出现与理论不同资本结构与货币供给量负相关的结论。

从Panel A中分析发现,用公司权益市场值测度的资本结构对货币信贷的敏感性较大,敏感系数在–0.659~–1.538之间,而用公司权益账面值测度的资本结构对贷款变化的系数只有–0.648~–1.078。用公司权益市场值测度资本结构时,短期债务比率(MSTLev)对货币政策的敏感性要比长期债务比率(MLTLev)对应的敏感性大,前者的系数为–1.229,后者的系数为–0.659,这也在一定程度上说明信贷对企业短期经营的影响。短期贷款供给相比中长期贷款供给对资本结构的影响大,用MLev测度资本结构时,前者的系数为–2.342,后者的系数为–1.136。这也从另外一个角度说明银行信贷发放很大程度上更看重公司的短期经营状况。

我们进一步观察其它一些控制变量,其显著性也都比较好。公司规模与资本结构呈显著正相关,大公司具有资产经营雄厚和多样性的优势,整体效益水平和抗风险能力较强,更为稳定,期望破产成本较低,因此具有更强的信贷能力;盈利性与资本结构呈显著负相关,当企业盈利能力较强时,企业就可能拥有较多的保留盈余,在融资时就可以内部融资为主,并可更少使用债权融资;资产有形性与资产负债率、流动负债率呈显著正相关,与长期负债率呈显著负相关,有更多实物资产的公司有能力为债务融资提供更多的担保物,从而能够获得更多的流动债务融资,当然有更多有形资产的公司经营风险大,因此有更强的股权融资倾向,从而减少长期债务的使用;市值账面值之比基本与资本结构呈显著负相关,根据静态权衡理论,有更多成长机会的公司倾向于使用更多的权益资金为其投资机会融资,以缓解与风险性债务融资有关的投资不足问题(Smith和Watts(1992)[25])。股票市场回报率与账面资本结构呈显著正相关,而与市场资本结构呈显著负相关。公司采取何种方式融资主要取决于融资工具的收益和成本,当股票市场指数普遍上扬时,公司通过股票融资能够获得较高的溢价,从而相对于发行债券来说为公司股东带来更大的收益,公司的负债率相对较低,从而这两种资本结构度量方式的差异能够解释平均股票回报。非金融公司利润增长率基本与账面资本结构呈显著正相关。

由于货币政策有六个代理变量,我们分别用其它五个代理变量进行处理,结果得到的各控制变量前的系数是类似的,在Panel B中仅列出了我们所关心的系数a2。同前面一样,不同期限的贷款供给与资本结构呈显著负相关,用公司权益账面值测度的资本结构对货币政策的敏感性明显比用公司权益市场值测度的资本结构对应的敏感性小,不同期限的贷款利率与资本结构呈正相关,结果都比较一致。

4.2.3. 货币政策对不同类型公司资本结构影响的检验

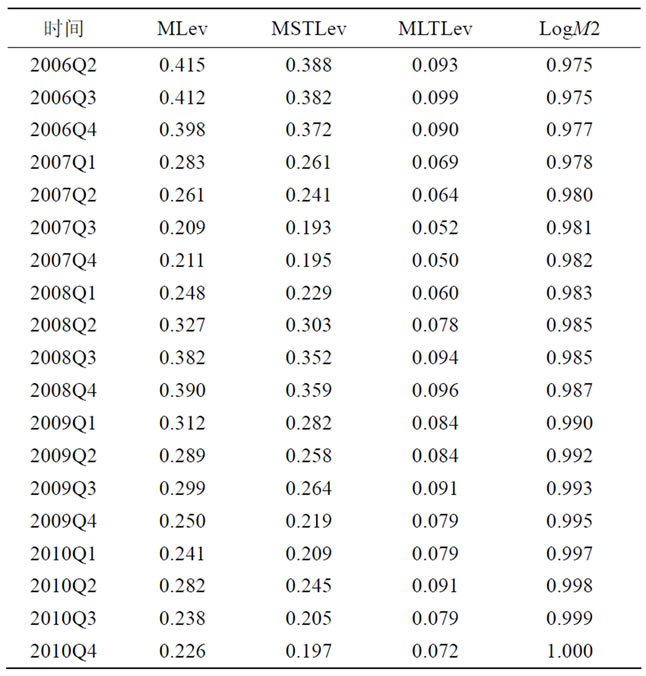

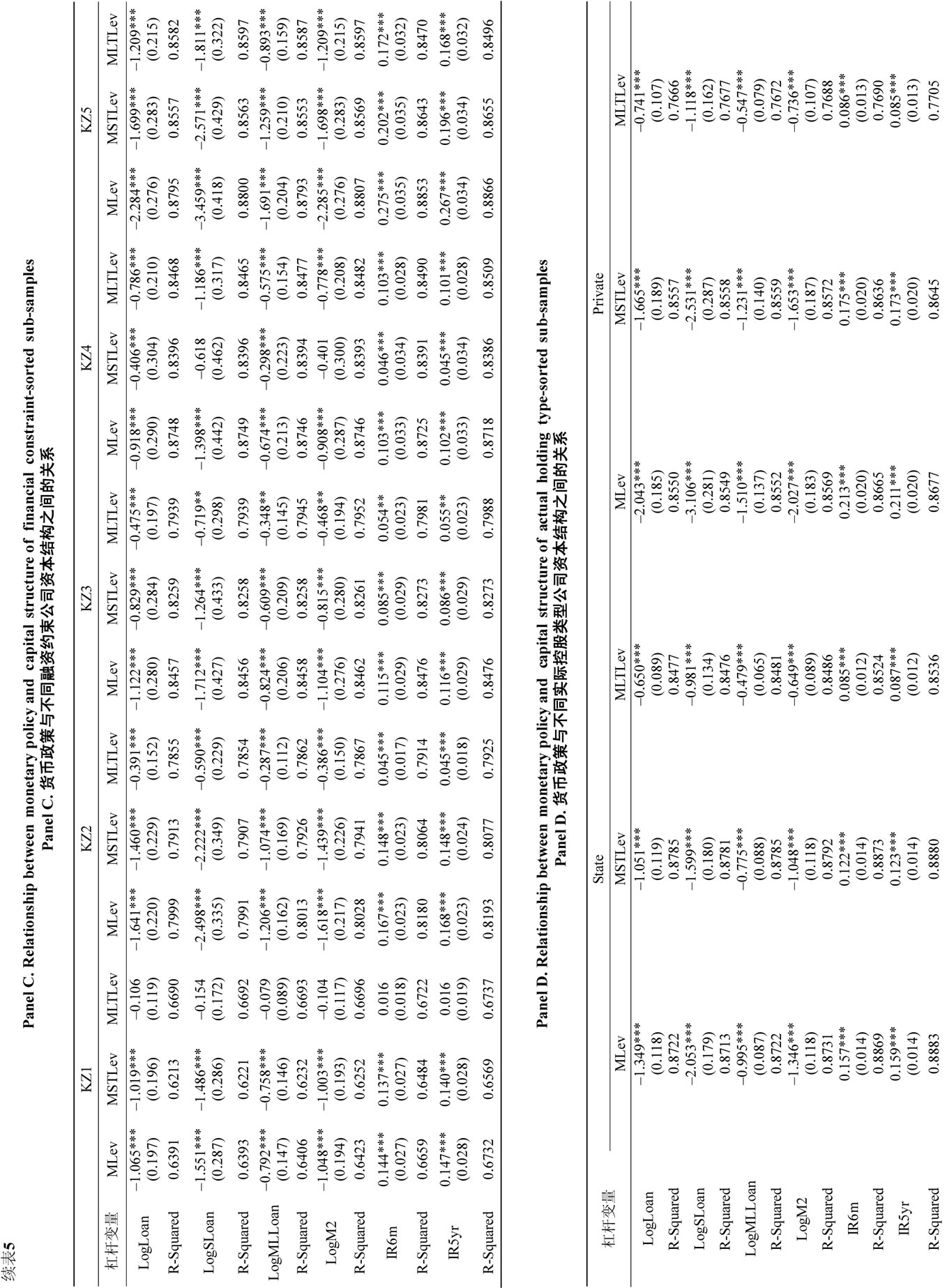

前面是对全样本进行的实证,发现货币供给对资本结构产生显著的影响,下面我们要对不同特质的公司来进行实证研究。根据规模、产品市场竞争度、融资约束程度及实际控股类型对样本进行分类与比较,研究货币政策对不同特质公司资本结构影响的差异性。在全样本的估计结果当中,用权益市场值测度的资本结构对货币政策较为敏感,因此我们主要关注货币政策对用权益市场值测度的资本结构的影响。根据方程(1),利用工具变量方法对各个子样本分别估计得到的货币政策与资本结构之间的关系。估计结果见表5。这里我们仅给出了系数a2的有关信息。

• 货币政策与资本结构关系:规模效应

我们按规模变量Size将样本等分成五部分,重复表2中Panel A后三列的回归,估计结果在表5的Panel A中。回归的结果显示,与全样本结果一致,短期负债率(MSTLev)要比长期负债率(MLTLev)对货币政策敏感,短期贷款供给(logSLoan)相比中长期贷款供给(logMLLoan)对资本结构的影响大。

从这部分结果分析来看,货币存量对大公司的影响比对小公司的影响大。如前所说,公司规模越大,往往市场占有率也较高,当货币供给增加时,大公司在市场中现金流回收往往也增加,无需通过持有较多贷款来平滑现金流,从而公司资本结构开始下降。而小公司这一现象不如大公司,他们融资的空间有限;当货币供给减少时,大公司倾向于增加负债比率,而小公司增加负债的空间已经消失了,货币供给减少时银行也会降低对小公司的贷款支持,小公司实际上已经差不多被排除在银行服务之外了。货币政策主要由国有商业银行来传导,这些银行的服务具有大公司的倾向特征,符合银行的一般信贷特征。

大公司往往占有市场的比率较大,市场竞争性较强,因此,我们接下来根据市场的竞争程度对样本进行分类研究。

• 货币政策与资本结构关系:竞争效应

我们根据样本在产品市场竞争度的差异对公司进行分类,以此研究货币政策对不同产品市场竞争度的公司资本结构影响的差异。我们按产品市场竞争度的大小将样本五等分,重复上述回归,估计结果在表5的Panel B中。回归的结果显示,与全样本结果一致,短期负债率要比长期负债率敏感,短期贷款供给相比中长期贷款供给对资本结构的影响大。

从竞争程度来看,前四组的表现具有一定的一致性,第五组代表的是最不竞争的,货币政策对这一组的影响相对比较小,其系数要比前四组小一个量级。

市场竞争往往决定了公司现金流回收的能力,而现金流回收又决定公司是否容易陷入融资约束的状态,我们进一步从融资约束的角度来进行分析。

• 货币政策与资本结构关系:融资约束效应

我们根据样本公司对应融资约束的差异对样本进行分类,以此研究货币政策对不同融资约束的公司资本重复上述回归得到的结果列示于表5的Panel C。

与全样本结果一致,短期负债率要比长期负债率敏感,短期贷款供给相比中长期贷款供给对资本结构的影响大。各个货币政策代理变量对KZ5的影响最大,即对高融资约束公司的影响较大,这是因为,受融资约束高的公司,往往会通过贷款来解决融资问题,导致这些公司对银行贷款的依赖性较大,从而不可避免地受到来自货币政策的影响。

融资约束不仅来自市场层面,也可能来自担保层面,比如国有控股公司往往有政府背书,其获得融资的可能性大,因此我们从所有权的角度来分类进行研究。

• 货币政策与资本结构关系:控股股东性质效应

我们将所有的样本按控股股东是国有还是民营来分类,然后重复上述的研究,将回归的结果列于表5的Panel D中。

与全样本结果一致,公司短期负债率要比长期负债率对货币供给敏感,短期贷款供给相比中长期贷款供给对资本结构的影响大。各个货币政策代理变量对民营控股公司的影响较大。

从前面的描述性统计的结果来看,国有与民营控股公司的资本结构相比,前者较后大一点,但是从我们实证估计的结果来看,国有控股公司的资本结构受到货币政策的影响反而较小,这是因为,国有控股公司与国有银行有共同的政府背景,货币收缩时,出于安全性的需要,银行越是愿意将贷款发放给有政府背景的国有控股公司,因此,国有控股公司资本结构受货币政策冲击的影响较小,资本结构的稳定性较高。对于民营控股的公司来说,他们经营的市场化程度要高,相对的稳定性要差一些。他们对货币政策的敏感性要大得多,因此,货币政策对这些公司资本结构的影响要大。

5. 资本结构调整对公司超额价值的影响

货币供给对公司资本结构影响显著,但是这还不能做出价值的判断,来说明货币政策是否适当,我们需要进一步研究,货币政策变化所带来的公司资本结构调整到底有多大程度促进公司的成长,有多大程度让公司陷入财务困境造成价值的损失。因此,这一部分我们设法来实证特定时期货币政策条件下公司资本结构调整对其超额价值的影响。

Table 5. Relationship between monetary policy and capital structure of different types of firms

表5. 货币政策与不同类型上市公司资本结构之间的关系

5.1. 研究方法

对于任何一个公司来说,目标是利润最大化,对上市公司来说就是公司市场价值最大化,进一步追求公司超额价值最大化(比市场当中的一般公司增长得快)。因而,我们需要进一步评估货币政策的变化对公司资本结构影响进而对超额价值产生何种影响。

我们采用超额回报来度量公司超额价值,检验资本结构变化对公司超额价值的影响,在Faulkender和Wang(2006)[26]模型的基础之上我们设计了如下的面板数据模型:

(2)

(2)

其中, 为i公司t时的超额股票回报,

为i公司t时的超额股票回报,![]() ,

, 为i公司t时的股票回报,

为i公司t时的股票回报, 为t时的标杆回报,我们选取沪深300指数回报作为标杆。这里需要说明的是,我们缺少行业方面的数据,粗略地采用沪深300指数回报来代替行业;

为t时的标杆回报,我们选取沪深300指数回报作为标杆。这里需要说明的是,我们缺少行业方面的数据,粗略地采用沪深300指数回报来代替行业;![]() 代表变量

代表变量![]() 的变化;

的变化; 为i公司t时持有的货币现金与交易性金融资产之和;

为i公司t时持有的货币现金与交易性金融资产之和; 为i公司t时息税前收入,

为i公司t时息税前收入, 为i公司t时总资产减去公司持有的货币现金与交易性金融资产;

为i公司t时总资产减去公司持有的货币现金与交易性金融资产; 为i公司t时股利;

为i公司t时股利; 为i公司t时的净融资;为了避免公司规模对回归结果的影响,我们将公司层面的变量(除债务比率)都除以上一期的权益总市值

为i公司t时的净融资;为了避免公司规模对回归结果的影响,我们将公司层面的变量(除债务比率)都除以上一期的权益总市值 ,由于

,由于 ,经过上述标准化处理,所得到的估计系数即为1单位公司超额价值变化相应的自变量变化;

,经过上述标准化处理,所得到的估计系数即为1单位公司超额价值变化相应的自变量变化; 的交叉项是为了控制不同现金持有水平上现金变化的影响;

的交叉项是为了控制不同现金持有水平上现金变化的影响; 为随机误差项,

为随机误差项, 。

。

我们主要关注 ,它度量了资本结构调整对公司超额价值的影响。

,它度量了资本结构调整对公司超额价值的影响。

5.2. 实证分析

根据方程(2)估计得到的资本结构变化对公司超额价值的影响,估计结果见表6。可以看出,资本结构的变化对公司价值存在显著负面影响,即边际负债变化对公司超额价值存在负面影响,这一现象在采用权益市场值测度的资本结构时尤其明显,不仅系数上升了一个量级, 也大大提高。

也大大提高。

为什么说公司资本结构调整,或者说负债比例变化会使公司超额价值受损呢?究其原因,不难发现,在过去的几年中,宽松性政策的周期较紧缩性政策的周期要短得多,短期内快速扩张货币政策会导致很多公司获得贷款。信贷扩张之后面临长长的货币紧缩性,这时公司面临前期贷款的偿还。在货币政策收缩的时间区间内,公司平滑现金流的能力受到冲击,这在一定程度上严重影响公司在货币扩张时所制定的经营策略。特别是08年底的货币扩张,政府支持银行信贷进入许多产业投资,货币政策扩张过度之后就是收紧银根,很多国有公司贷款成为固定资产投资,在没有产生现金流回收的情况下,公司面临紧缩,这时公司从追求成长的战略变成维持生存的战略,公司价值一定受损。

其他的控制变量也基本对公司超额价值产生显著影响。C(–1)/M(–1)与超额价值呈正相关,ΔC/M(–1)与超额价值同样呈显著正相关,说明公司现金水平以及公司现金的增加直接影响到公司价值;C(–1)/M(–1)*ΔC/M(–1)的交叉项是为了估计在一定的现金的水平上,现金变化的价值效应,两者的交叉项为负,说明在一定的现金持有水平上继续增持现金对公司价值创造是不利的,即过多持有现金是不利的。

采用公司权益账面值测度资本结构时,ΔE/M(–1)与超额价值呈显著正相关,说明短期内息税前收入的增长为公司带来额外的价值,但采用公司权益市场值测度资本结构时,两者呈负相关,这在很大程度上是ΔE/M(–1)与ΔMLev之间的相关性造成的。ΔNA/M(–1)与超额价值呈正相关,但只有在采用公司权益账面值测度资本结构时才显著,说明投资的增加能够为公司创造额外价值。ΔD/M(–1)与超额价值呈显著负相关,首先,短期内红利增长较快,并不能说明在竞争性市场上能持续性上涨,其次,我国投资者以个人投资者为主,投机较为严重,往往只是希望从股价的上升中获得回报,而非获得现金股利。在股利公告发布之后,股价会下跌,从而超额价值受损。NF/M(–1)与超额价值呈显著正相关,即净融资的增加使得公司有能力为更多的投资项目融资,利润上升,从而公司价值提高。我们进一步再继续前面的方法,将样本进行分类

Table 6. The impact of capital structure adjustment on excess corporate value

表6. 资本结构变化对公司超额价值的影响

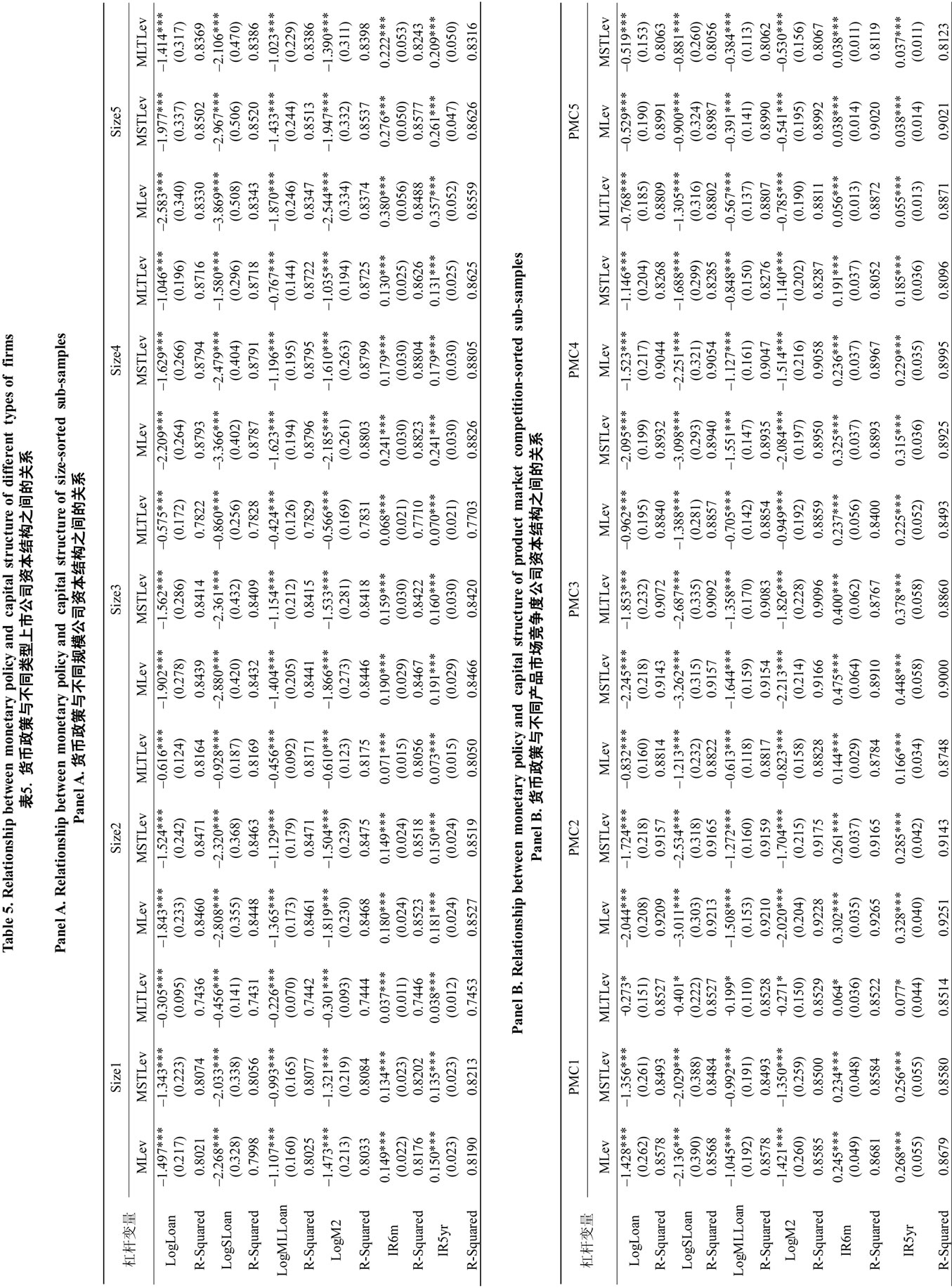

分别考虑其资本结构调整对公司超额价值的影响,表7给出了不同样本分类标准下根据方程(2)对各个子样本分别估计得到的资本结构变化与公司超额价值之间的关系。这里我们仅给出了系数 的相关信息,而且给出了同一标准下两个差异最大组别的结果。

的相关信息,而且给出了同一标准下两个差异最大组别的结果。

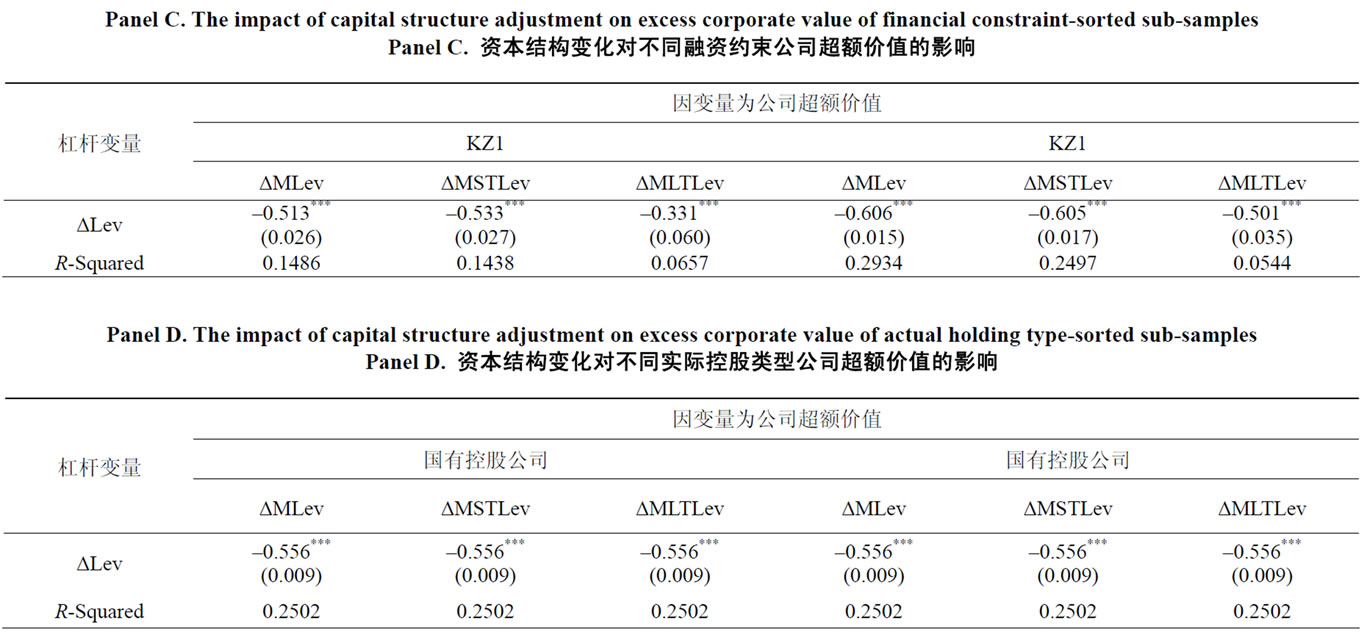

表7的Panel A中。我们选出了两个规模相差较大的组别Size1和Size5来进行比较,发现小规模组Size1敏感性大于全样本,而大规模组Size5敏感性小于全样本,即小公司的价值损失比大公司大。

表7的Panel B中。我们选出了两个竞争度相差较大的组别PMC1和PMC5来进行比较,发现高竞争组PMC1和低竞争组PMC5敏感性都小于全样本,且高竞争度公司的价值损失比低竞争度公司大。

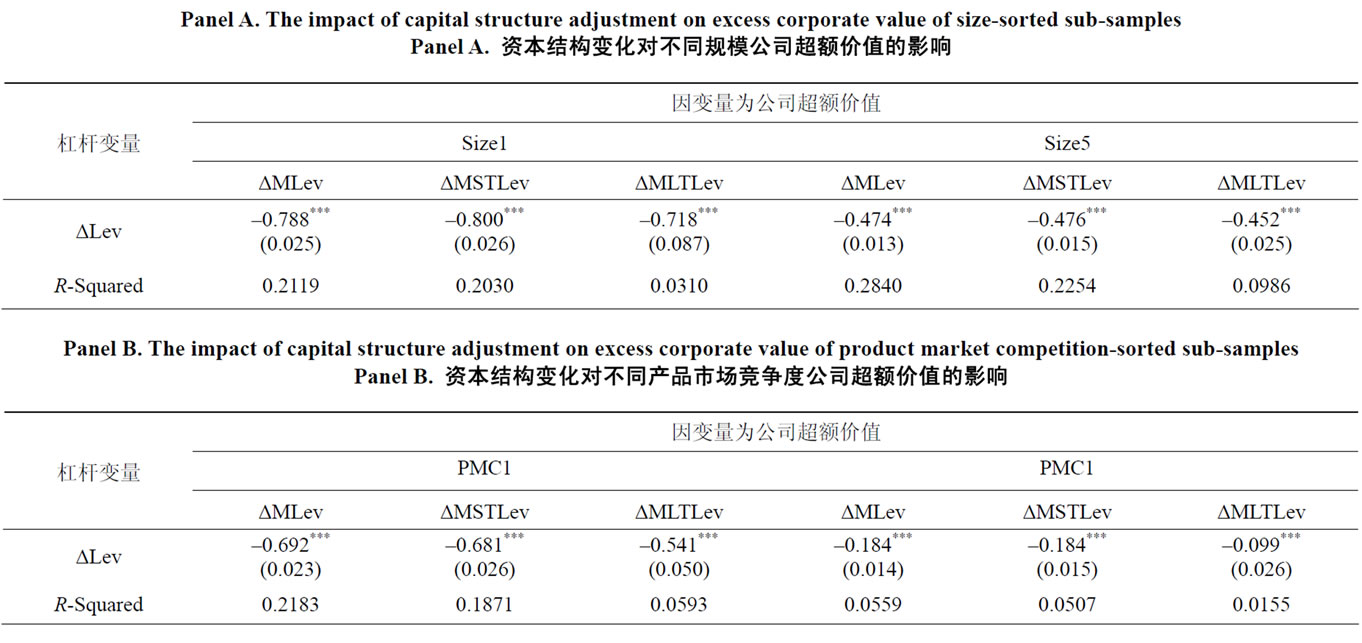

表7的Panel C中。我们选出了两个融资约束相差较大的组别KZ1和KZ5来进行比较,发现低融资约束组KZ1敏感性小于全样本,而高融资约束组KZ5敏感性大于全样本,即高融资约束公司的价值损失比较大。

表7的Panel D中。发现民营控股公司敏感性大于全样本,而国有控股公司敏感性小于全样本,即民营控股公司的价值损失比国有控股公司大。

从Panel A到Panel D,无论哪一个组别,公司资本结构的变化都直接导致公司超额价值的损失,并且公司行为越是接近市场的越是有较大的损失,这在一定程度上说明现行货币政策的政策选择出现了问题。

6. 结论

本文利用上市公司的数据将货币政策、公司资本结构结合在一起寻找到它们之间存在显著的相关性。货币政策的变化直接导致公司资本结构调整,调整的结果是公司超额价值的损失。

我们的分析是在将研究对象——A股上市公司按不同标准进行分类的基础之上的。在现实当中,货币政策放松时间短收缩时间长的过程中,货币政策的总量控制结果是使小公司受到的损失大于大公司,产品市场竞争强的公司受到的损失大于竞争弱的公司,融资约束大的公司受到的损失大于融资约束小的公司,民营控股公司受到的损失大于国有控股公司。

我们在特定的时间区间对特定的研究对象的实证分析结果表明,目前货币政策工具依赖于总量控制的方法对市场形成的冲击较大,一旦货币政策放松,需要很长时间来让经济体消化与吸收过多的货币量,消化与吸收的过程实质上是对市场化的公司形成不必要的压力。因此,货币政策需要呼唤利率机制,发挥利率的杠杆调节功能,这样才能真正培育市场化的主体,从根本上推进市场经济的建设。

7. 致谢

作者感谢周国富老师最初所提出的修改建议,感谢厦门大学王亚南经济研究院老师所提出的修改建议。

作者感谢审稿人所做的所有的评价,他的评价非

Table 7. The impact of capital structure adjustment on excess corporate value of different types of firms

表7. 资本结构变化对不同类型上市公司超额价值的影响

常具有价值。作者也真诚地感谢编辑部老师的认真负责的工作,文章虽然尽力修改了,但这毕竟是这一领域内的相对难度较大的研究,如何将宏观政策与公司这一微观基础的行为紧密结合在一起,是未来相当一段的时间内需要努力的地方。当然,文责自负。

参考文献 (References)

[1] F. S. Mishkin. Symposium on the monetary transmission mechanism. Journal of Economic Perspectives, 1995, 9(4): 3-10.

[2] B. S. Bernanke, A. S. Blinder. Credit, money, and aggregate demand. American Economic Review, 1988, 78(2): 435-439.

[3] B. S. Bernanke, M. Gertler. Inside the black box: The credit channel of monetary policy transmission. Journal of Economic Perspectives, 1995, 9(1): 27-48.

[4] A. K. Kashyap, J. C. Stein and D. W. Wilcox. Monetary policy and credit conditions: Evidence from the composition of external finance. American Economic Review, 1993, 83(1): 78-98.

[5] M. Gertler, S. Gilchrist. Monetary policy, business cycles and the behavior of small manufacturing firms. The Quarterly Journal of Economics, 1994, 109(2): 309-340.

[6] L. Dedola, F. Lippi. The monetary transmission mechanism: Evidence from the industries of five OECD countries. Mimeo: Bank of Italy, 2000.

[7] M. Ehrmann. Firm size and monetary policy transmission: Evidence from German business survey data. Frankfurt: European Central Bank Working Paper 21, 2000.

[8] M. T. Leary. Bank loan supply, lender choice and corporate capital structure. Journal of Finance, 2009, 64(3): 1143-1185.

[9] S. Kaplan, L. Zingales. Do investment-cash flow sensitivities provide useful measures of financing constraints? Quarterly Journal of Economics, 1997, 112(1): 169-215.

[10] J. A. Brander, T. R. Lewis. Oligopoly and financial structure: The limited liability effect. American Economic Review, 1986, 76(5): 956-970.

[11] D. M. Showalter. Strategic debt: Evidence in manufacturing. International Journal of Industrial Organization, 1999, 17(3): 319-333.

[12] E. Schargrodsky. The effect of product market competition on capital structure: Empirical evidence from the newspaper industry. Universidad Torcuato Di Tella Working Papers, 2002.

[13] A. Istaitieh, J. M. Rodriguez. Financial leverage interaction with firm’s strategic behavior: An empirical analysis. Working Paper, 2003.

[14] E. Lyandres. Capital structure and interaction among firms in output markets: Theory and evidence. Journal of Business, 2006, 79(5): 2381-2421.

[15] R. W. Masulis. The impact of capital structure change on firm value: Some estimates. Journal of Finance, 1983, 38(1): 107-126.

[16] 肖泽忠, 邹宏. 中国上市公司资本结构的影响因素和股权融资偏好[J]. 经济研究, 2008, 54(6): 119-134.

[17] 张太原, 谢赤, 高芳. 利率对上市公司资本结构影响的实证研究[J]. 金融研究, 2007, 29(12): 179-185.

[18] 黄辉. 制度导向、宏观经济环境与企业资本结构调整——基于中国上市公司的经验证据[J]. 管理评论, 2009, 21(3): 10-18.

[19] 曾海舰, 苏冬蔚. 信贷政策与公司资本结构[J]. 世界经济, 2010, 33(8): 17-42.

[20] 李青原, 陈晓, 王永海. 产品市场竞争、资产专用性与资本结构——来自中国制造业上市公司的经验证据[J]. 金融研究, 2007, 29(4): 100-113.

[21] S. J. Nickell. Competition and corporate performance. Journal of Political Economy, 1996, 104(4): 724-746.

[22] O. Lamont, C. Polk and J. Saa-Requejo. Financial constraints and stock returns. Review of Financial Studies, 2001, 14(2): 529-544.

[23] S. Kaplan, L. Zingales. Do financial constraints explain why investment is correlated with cash flow? Quarterly Journal of Economics, 1997, 112(1): 169-215.

[24] 宋芳秀, 王一江, 任頲. 利率、实际控制人类型和房地产业上市公司的投资行为[J]. 管理世界, 2010, 26(4): 24-31.

[25] C. W. Smith, R. L. Watts. The investment opportunity set and corporate financing, dividend and compensation policies. Journal of Financial Economics, 1992, 32(3): 20-27.

[26] M. Faulkender, R. Wang. Corporate financial policy and the value of cash. Journal of Finance, 2006, 61(4): 1957-1990.

NOTES

*资助信息:本文得到国家社科基金(01BJL004)支持。