Finance

Vol.2 No.4(2012), Article ID:5042,4 pages DOI:10.4236/FIN.2012.24019

A Study on the Merger of Dual-Track of Capital Price

Finance Institute, Nanjing University of Finance and Economics, Nanjing

Email: *lizgab1@126.com

Received: Jun. 1st, 2012; revised: Jun. 23rd, 2012; accepted: Jul. 2nd, 2012

ABSTRACT:

Control rates can not correctly reflect the price of capital and the strength of the market supply and demand sides. In recent years, with the interest rate market reform continued to deepen, China’s money market interest has been largely achieved on the market, but China’s deposit and lending rates are still controlled interest, so interest rate system in China showing a price on the “dual track” parallel phenomenon. Authors believe that the interest rate market not only reflected in the money market interest rates, but also reflected in the deposit and lending interest rates. Therefore, the merger of Dual-Track of capital price is an inevitable choice in China.

Keywords: Capital Price; Control Interest Rates; Market Interest Rates; Interest Rate Risk

关于资金价格双轨制并轨思路的研究

李正刚*,王 天

南京财经大学金融学院,南京

Email: *lizgab1@126.com

摘 要:

管制利率在反应资金价格方面存在失真,不能正确反应资金市场上供求双方的力量。近年来,虽然随着利率市场化改革的不断深化,我国在货币市场上已经基本实现了利率的市场化,但我国的存贷款利率仍然是管制利率,即我国的利率体系呈现出价格“双轨”并行的现象。作者认为,利率市场化不仅要体现在货币市场的利率上,也要表现在存贷款利率上。因此资金价格“双轨”并轨是我国的必然选择。

收稿日期:2012年6月1日;修回日期:2012年6月23日;录用日期:2012年7月2日

关键词:资金价格;管制利率;市场利率;利率风险

1. 引言

随着我国金融行业的发展,现有利率体系的弊端体现的越发明显,这些弊端严重制约了我国经济的快速健康发展。近年来,虽然政府部门一直在实践利率改革的相关方案,但方案的有效性不明显。本文依据对现有利率体系存在的问题的分析,提出了一种利率“双轨”并轨的思想。

2. 我国现行资金价格体系的主要特点及问题

2.1. 管制利率与市场利率并行

从1996年我国开始实施利率市场化改革以来,我国利率的市场化程度明显提高,以同业拆借市场利率、银行间债券市场利率、票据市场利率等为代表的金融市场利率已基本实现市场化,但同时,金融机构存贷款利率并未完全放开,仍处于管制状态。因此,目前我国正处在管制利率和市场利率并行的转轨时期,利率的调整既有通过货币政策工具操作或调整中央银行利率对货币市场基准利率的间接调整,也有对金融机构存贷款基准利率的直接调整。因此,我国的利率传导机制存在明显的“双轨”制特征,即存在市场利率和管制利率两种利率传导机制,与发达市场经济国家的利率传导机制相比存在一定的特殊性。

2.2. 利率体系庞杂

由于我国现行机制是市场利率和管制利率“双轨”并行的利率机制,所以我国的利率体系的具有复杂性,尤其是金融机构的存贷款利率体系过于复杂。从存款利率方面看,不仅按照存款期限设置存款基准利率档次,还有多种根据基准存款利率来确定的利率。从贷款利率方面看,不仅按照贷款的期限设置了贷款基准利率档次,还存在多种优惠贷款利率。目前我国由中央银行统一制定的金融机构存贷款利率达到上百种,堪称世界上最为复杂的金融机构存贷款利率体系。同时,由于目前我国非金融机构融资主要依靠银行贷款,金融市场融资占比较低,因此金融机构存贷款利率体系过于复杂不仅导致中央银行在制定存贷款基准利率时需要考虑的因素过多,同时也增大了利率传导过程的复杂性[1]。

2.3. 利率水平不合理

利率结构是指各类利率之间的关系。目前尽管我国的利率体系已较为完善,初步建立了包括统一利率、有限浮动利率和自由浮动利率三个层次的利率体系,但由于各层次利率之间的关系尚未理顺,在一定程度上影响了利率政策效应的发挥。利率结构不合理主要体现在以下两个方面:

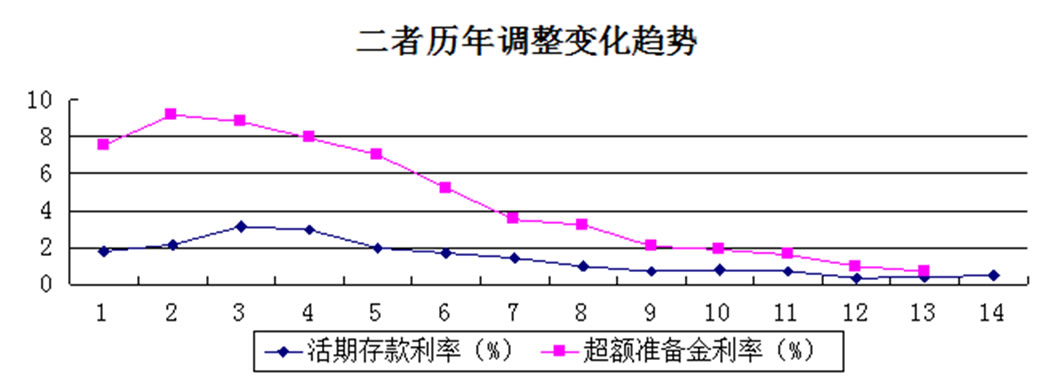

第一,超额准备金存款利率高于活期存款利率。目前世界上大多数利率市场化的国家如美国、英国、日本、加拿大等国的中央银行对商业银行的准备金存款均不支付利息,而目前我国由于存在较大的回收流动性的压力,对商业银行实行了较高的法定存款准备金率,如果对这部分资金不支付利息,将极大地影响商业银行的利润,因此对商业银行的法定准备金存款支付一定的利息无可厚非,但目前对超额准备金存款支付利息的方式却值得商榷[2]。从2003年12月中国人民银行对存款准备金利率制度进行改革,将准备金存款利率分为法定准备金存款利率和超额准备金存款利率后,虽然二者之间的利差在不断缩小,但超额准备金存款利率就始终高于活期存款利率(见图1)。在经济出现状况的情况下这也会限制商业银行信贷投放的动力,商业银行可以直接将部分存款上交中国人民银行进行无风险套利,缩小其贷款规模,最终会导致货币市场供需失衡。除此之外,这种套利行为也降低了商业银行进行资金运用的动力,不利于商业银行的长期发展。

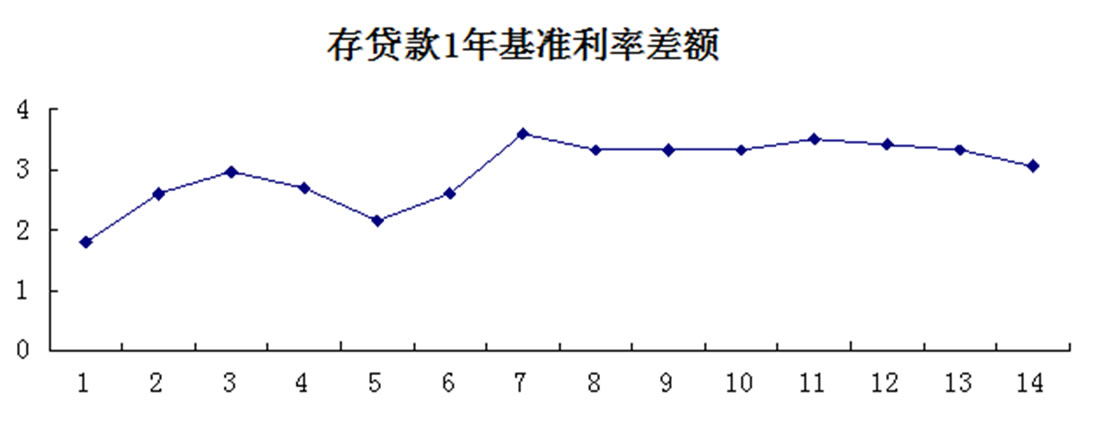

第二,金融机构的存贷款利差过大。虽然近几年我国商业银行的中间业务发展的很顺利,但是存贷款业务仍然是我国商业银行的主要业务,其利润主要来源于存贷款利差收入。从确保商业银行具有较高的盈利能力的角度考虑,央行在对金融机构存贷款利率进行管制的同时,给予了商业银行较大的存贷款利差空间。从图2可以看到,1996年以来,一年期人民币贷款基准利率与一年期人民币存款基准利率的利差始终保持在2%以上,尤其是最近几年这一数据一直保持在3%以上。如果再考虑金融机构存款中47%1为活期存款,因利率管制而出现的利差空间为商业银行带来的利润极其可观。虽然较大的存贷利差提高了商业银行的盈利能力,但这也会极力的诱导商业银行进行

Figure 1. The trend of excess deposit reserve rate and current deposit interest rate2

图1. 超额存款准备金利率与活期存款利率的变化趋势2

Figure 2. The balance of the one-year deposit rate and the one-year lending rate2

图2. 存贷款一年基准利率差额2

放贷,忽视贷款的质量,最终导致商业银行出现大额的呆坏账。商业银行这种过度依靠存贷款业务的经营模式,不利于推进商业银行的业务转型和金融创新。

3. 利率市场化存在的风险

3.1. 利率市场化改革中商业银行风险分析

利率市场化改革中商业银行的风险主要体现为逆向选择风险。所谓信贷市场中的逆向选择风险是指在利率市场化进程中,随着利率水平的上升,高风险的借款人将更愿意向银行借款,而风险较小的借款人则可能逐渐退出贷款申请者的队伍,由于高风险借款者充斥信贷市场,贷款合约违约的可能性将大大增加[3]。在利率管制条件下,我国信贷市场逆向选择风险表现得不是很突出,但利率市场化改革之后,原本厌恶风险的企业也倾向于改变低风险项目的性质,使之具有更高风险和收益水平。这是因为随着利率的升高,从事低风险的项目所产生的收益不足以应付高昂的利息,只有那些从事高风险项目的企业才能获得足够的收益以弥补利息支出的增加。所以,利率水平升高会诱使商业银行资产质量的下降,信贷风险突增。不仅如此,在高收益的刺激下,我国国有商业银行有可能会违背安全性经营原则将贷款业务重点转移到高利率高风险贷款上,特别是在国有商业银行委托一代理机制不健全的情况下,国有商业银行的经理人员可能会利用贷款风险与贷款利率高低之间不对称性追逐自身效用最大化,导致商业银行逆向选择风险进一步加大。

3.2. 利率市场化改革中高利贷的风险分析

在中央银行的管制存贷利率体制下,金融资源的配置出现严重的失衡,这有利于特殊阶层获得廉价资源,同时也加剧了中小企业的贷款难度,最终导致高利贷的泛滥[4]。首先一些大型企业能够获得银行相对低廉的贷款,而中小企业由于缺乏相应的资产,正规金融部门在贷款时会非常慎重甚至拒绝贷款,这就导致中小企业要想发展只能选择非正规的金融部门贷款,而非正规金融部门在了解了中小企业资金困境的条件下选择高的贷款利率也是毋庸置疑的。

3.3. 利率市场化改革中逆向流动风险分析

经济发展不平衡是我国急需解决的难题,东部、中部、西部在发展水平和投资效率方面相差很大,贫富悬殊[5]。尤其是西部地区对资金的需求表现的非常强烈,但其现有条件无法承受较高的资金价格;而东部地区则拥有丰富的资金,并且在资金价格方面也是能承受高利率。如果中国实行贷款利率市场化,则大多数资金就会流向较为富裕的地区,而急需资金的贫穷地区则难以获得资金,形成了信贷资金的逆向流动。这就是利率市场化促使资金的逆向流动效应。这种效应将导致地区贫富差距加大,使得各地区经济发展失衡的现象恶化。

4. “双轨”并轨思路的构想

4.1. 加速存贷款利率的市场化

存款利率市场化是存贷款利率市场化的重要环节,也是金融机构运用价格手段开展主动资产负债的前提条件。但由于存款利率关系着整个社会,牵涉面广,必须采取渐进方式实现存款利率的市场化。我国存款利率市场化的指导思想是:先长期、大额,后短期、小额。在具体操作上可采取如下步骤:一是引入与某种市场化利率联动的定期存款。例如可以选定货币市场的国债回购利率作为参考利率,增加利率市场化的定期存款的比重。二是减少大额长期协议存款的起始存入额,降低大额可转让存单的发行单位和增加期限档次。三是赋予商业银行定期存款利率浮动权,并逐步扩大浮动权限。四是简化存款基准利率期限结构。当主要的定期存款利率水平未达到中央银行允许的最高浮动幅度时,就可以考虑简化存款基准利率的期限结构。首先由长及短,先取消五年期的存款基准利率,再取消三年期存款基准利率,人民银行只公布一年期定期存款利率和活期存款利率,其他定期存款利率档次由商业银行自主确定。其次是取消定期存款利率限制,但仍对活期利率管制。最终放开活期利率的上限控制,全面放开存款利率。

4.2. 加速构建市场基准利率

美国和日本利率市场化后,分别确立了以联邦基金利率和银行间隔夜拆借利率作为基准利率。在人民银行不再规定存贷款利率水平的前提下,存贷款利率也就发挥其推动基准利率的功能,因此首先必须构建新的基准利率来担任引导整体利率走向的任务。同业拆借利率是拆借市场的资金价格,是货币市场的核心利率,也是整个金融市场上具有代表性的利率,它能够及时、灵敏、准确地反映货币市场乃至整个金融市场短期资金供求关系。当同业拆借率持续上升时,反映资金需求大于供给,预示市场流动性可能下降,当同业拆借利率下降时,情况相反。自2007年我国上海银行间同业拆借利率开始运行以来,其逐步确立了货币市场基准利率的地位,逐步成为票据市场、回购市场、债券市场以及金融衍生品市场的定价基准,初步发挥出货币市场基准利率的作用。为了巩固上海银行间同业拆借利率基准利率的地位,可采取以下措施:首先在货币市场产品定价方面,上海银行间同业拆借利率可以先与短期市场产品定价挂钩,再与中长期市场产品定价挂钩;先与短期融资券利率挂钩,再与贴现利率挂钩;先与金融债利率挂钩,再与企业债利率挂钩。其次在存贷款利率定价方面,先简化中长期存贷款利率档次,再将上海银行间同业拆借利率与放开的存贷款利率挂钩。如果这些工作能够尽早完成,上海银行间同业拆借利率在利率体系中发挥出基准利率的作用,就为利率市场化最后攻艰准备好了条件。

4.3. 强化商业银行风险管理意识

利率管制的条件下,大多数银行将风险管理的重点集中在流动性风险和信贷风险的管理上,我国商业银行利率风险意识普遍薄弱。但在利率市场化背景下,商业银行有必要转变思想观念在风险管理意识上有新的突破,因为它是建立和完善我国商业银行利率风险管理体系的前提。而观念的转变体现在两方面:一是彻底打破“银老大”的思想。利率市场化是现代货币市场发展与完善的重要标志。利率市场化将使得货币市场上的竞争趋势更加激烈,国有商业银行更应该充分认识到,在市场经济条件下,商业银行没有“国有”、“私有”之分,都是完全平等的企业法人,“国有”仅仅代表国家出资的性质,并不代表国家无限度的支持或政策倾斜,必须走出“国家银行,国家保障”的认识误区,树立靠竞争生存的自立意识,增强加快发展的危机感和紧迫感。二是银行要牢固树立稳健经营的指导思想不动摇,任何一项利率决策必须以是否有利于经营为前提,以是否取得了最佳效益为标准,以是否确保安全、不形成亏损为底线,做到不利于长远发展的思路不考虑,不产生效益的竞争不参与,不利于安全的方案不选择,不产生效益的存贷款不能要。另外,风险意识的提高同样离不开人的因素,所以在商业银行将风险管理活动扩展到每一项业务时,银行每一个职员更应该树立起强烈的风险管理意识,充分重视和认识银行所面临的风险,做到把风险管理意识纳入银行整体文化建设中。

5. 加强金融监管

利率市场化是一把双刃剑,既可能为我国市场经济的发展创造良好的金融环境,也可能加大我国金融体系乃至整个市场体系的风险,根据国际利率市场化的经验,金融监管是控制利率风险的有效手段。实施利率市场化后,各家金融机构提供的存贷款利率都是不同的,如何判断各自不同的利率水平,公众需要金融机构真实的信息披露。否则,公众盲目追求高息存款,必然造成恶性竞争,埋下金融风险隐患。为此,一是要建立公正、透明的信息披露制度,保证金融机构信息披露的真实性及时性、充分性和连续性。一方面应根据我国国情,要以法律的形式进一步明确规定有关金融活动信息披露的义务、信息披露的内容和形式、信息披露的原则和标准。另一方面从立法上明确规定不披露的信息,如内幕信息等,从而保证政府和金融机构对金融市场实行统一管理和有效监管。二是要加强利率调控和监管,规范金融机构利率行为,提高市场利率的透明度,正确引导金融机构和其他社会公众对市场利率的理性判断。三是出台利率风险指引,强化金融机构利率风险意识,提高利率风险管理水平进一步增强监管能力和调控能力。利率市场化改革的保障是放开利率管制,银行必须具备自我约束能力,同时有关部门要能够适应新的商业银行定价机制,进行审慎性监管。否则,利率市场化改革出现风险的可能性会增大。在稳妥推进利率市场化改革的同时,要加强对金融机构法人的利率监管。各金融机构一级法人统一管理本系统利率,负责制定有关规章制度、日常利率管理和调整等。人民银行要运用货币政策工具积极进行调控,加强对行业自律组织的指导,对己经放开的存、贷款利率建立行业自律约束机制。

6. 加强宏观调控

中央银行作为金融市场上代表政府职能的主体之一,在控制利率风险方面处于主导地位。目前加强宏观调控,一是要认真分析研究利率市场化的国际经验和我国利率工具操作的经验,以及利率市场化可能出现的风险,针对不同情况制定出多套防范预案,保证国民经济平稳运行。二是要大力发展金融市场,尤其是货币市场。放宽中央银行对货币市场的限制,以便发现资金的市场价格,并以此作为中央银行进行利率政策操作的参照指标,依据市场资金状况灵活进行调整。三是要进一步加大国债发行规模,改革国债期限结构。发行国债在考虑调控经济运行的同时兼顾为中央银行公开市场业务操作提供条件,扩大央行公开市场业务的规模,增强公开市场业务控制市场利率的影响力。

参考文献 (References)

[1] 张宗益, 古昊. “双轨制”利率传导机制的实施效应[J]. 改革, 2008, 10: 115-119.

[2] 李慧中, 吴璟桉. 中国利率改革三十年的逻辑[J]. 上海金融, 2008, 8: 5-10.

[3] 汤毅林. 我国利率政策的局限性分析[J]. 商业经济与管理, 2008, 2: 63-68.

[4] 郑良芳. 防范利率市场化风险研究[J]. 华北金融, 2011, 7: 24- 26.

[5] 熊建华. 我国利率市场化改革存在的问题及其应对[J]. 当代经济, 2010, 8: 9-12.

NOTES

*通讯作者。

1数据来源:中国人民银行调查统计司,2011金融机构本外币收支表。HUhttp://www.pbc.gov.cn/publish/html/2011s01.htmUH

2数据来源:历年中国统计年鉴。