Finance

Vol.2 No.3(2012), Article ID:785,6 pages DOI:10.4236/FIN.2012.23014

Macao Real Estate Pricing Index Structuring Method

Bank of China (Macao Branch), Macao

Email: wangchenxu@hotmail.com

Received: Apr. 21st, 2012; revised: May 14th, 2012; accepted: May 25th, 2012

ABSTRACT:

Macao real estate market is small, its price changes by external factors showed high-frequency oscillation, thereby increasing bank lending, government regulation, and other difficulties. This paper describes how to structure the real estate pricing index for Macao SAR. This method was developed, mainly based on the hedonic method for real estate pricing index structuring, the advantage of which is to be able to reflect changes in the implied value of the house price (e.g., characteristics) to changes in demand and supply of real estate in Macao SAR. The data collection sources of public housing intermediary “Centaline (Macau)” housing transaction data, this data is correct and timely manner to reflect the Macao real estate transactions. Secondly, the use of smoothing method e.g. moving average to solve the problems of the characteristics of Macao Real Estate Index high frequency due to the lack of environmental characteristics of Macao housing transaction database. Therefore the structuring method is also suitable for other similar cases, such as Hong Kong and Mainland China.

Keywords: House Price Index; Hedonic; Macao

如何构建澳门房地产价格指数

王 旭

中国银行澳门分行,澳门

Email: wangchenxu@hotmail.com

摘 要:

由于澳门房地产市场微小,其价格受外界因素影响变动幅度大,从而增加了银行放贷,政府调控等的困难。本文主要介绍如何构建澳门的房地产价格指数。所采用的方法主要属于特征法,其优点是能够将房屋的隐含价值(如特点)的变动反映到需求和供给的变化上。数据集合来源采用公开的房屋中介“中原地产(澳门)”的房屋交易数据,此数据可以正确和及时地反映澳门房地产交易情况。其次,利用平滑处理(Smoothing)方法(例如,移动平均)来解决由于澳门房屋交易数据库中缺少环境特征所引起的特征法房地产指数同比高频率震荡的问题。该房地产价格指数构建方法也适用于其他类似地区,如香港或中国大陆。

收稿日期:2012年4月21日;修回日期:2012年5月14日;录用日期:2012年5月25日

关键词:房地产指数;特征法;澳门

1. 介绍

房地产价格的研究主要是从长期[1-3]和短期[4,5]价格趋势两方面入手。长期角度来讲,房价主要受到以下因素影响:就业增长,人口增长,收入水平,建筑成本,和利率变化。短期方面,主要是研究房价的年度同比变化(year to year changes),例如,人口,失业率,收入,以及财富与借债(wealth or debt)变化。以建模为目的,研究住房市场需要一个长期的,分类详细的房价指数,以及其它与之相关的数据。但是,房价的测量会遇到重要的概念上和实际上的问题,主要是因为房屋是异质性资产,只有当它们出售时,价格才能观察到。所以,研究房地产价格,一般采用的方法有两种,即特征法和重复法。

特征法的价格测量模型[6]是基于一个假设,即资产的价值是由它派生的不同特点的价值的总和来决定。先定义“典型房屋”,再根据其特征估计该栋“典型房屋”之价格变化。其优点是能够将房屋的隐含价值(如特点)的变动反映到需求和供给的变化上;其难点是几乎所有的特征,都可能影响房屋的价值,都需要考虑。相对于特征法的价格测量模型,重复法[7]的价格测量模型是观察同一房地产的多次交易,从而指出在一段时期内的具体房价的发展变化。由于房屋的特征保持不变,所以其测量的价格指数是一致及可靠的,但是,需要大量的数据集合来获得重复交易对,比较适用于房地产历史交易数据量巨大的地区,如英国,美国,或香港。由于房价变化长期趋势本身是稳定的,两种方法编制的同一个地区的房价指数长期趋势应该是吻合的,只是短期波动(年度同比)有一定的差异。由于很多地区都有各自的重复法房地产指数,所以很少有人关心特征法指数年度同比误差大的问题。但是澳门房地产交易数据集合没有足够的重复交易数据对,所以,构建澳门的房地产价格指数只能采用特征法。不过,必须对房地产价格指数曲线进行去噪[8](denoising)和平滑处理(smoothing)。本文采用平滑技术处理以去除高频震荡,来解决由于澳门房屋缺少环境特征数据集合所引起的特征法房地产指数同比(year to year)误差大,频率高的问题。

文章接下来是对在澳门编制房地产价格指数的相关领域进行讨论,涉及到房地产价格测量模型的介绍(第二节),相关的数据源(第三节),房地产价格指数(第四节),以及总结(第五节)。

2. 房屋价格测量模型

一般地说,估计房地产价格使用一种常用的“多元回归”的统计技术。而特征法价格测量模型能够跟踪一个“典型房屋”的价格变化。这可以防止简单的数理统计平均所测量的价格由于出售的房屋属性不同,而导致价格估值的不确定性。其中“典型房屋”并不一定是实际存在的,一般采用该模型使用的数据集合的“平均特征”来构建“典型房屋”。这种方法对每期新的交易数据集重复使用,得出“典型房屋”的新的价格估值,然后计算它在不同时间的价格变动。但以特征法估计房价时,却可能衍生出估计结果的不一致性,从而导致对估计结果众说纷纭。究其原因不外乎是,不同函数形式的选择,特征性变量的选择,不同数据库样本选择的误差,以及是否考虑不同层次的交易市场(如租赁或买卖住宅市场)等。而且,随交易时间的不同,房价函数的估计系数也会产生不一致性。

房地产价格指数测量模型通常采用半对数函数形式[9]。在计算模型的选取上,本研究选择随机效果模型(random effect model),其代数式为

(1)

(1)

其中:

i = 1,…,N, 表示房屋,地区或县市别,

t = 1,…,T, 表示时间序列,

LHP表示房价取自然对数,

X则表示特征性变量,如坪数﹑屋龄等,

a表截距项系数,

b为特征性变量之系数,

ε为误差项。

在特征集合的选择上,需要考虑多重共线性 (multi-co-linearity)。多重共线性是指某些情况下,部分或全部解释变量高度相关,因此不能独立分布的情况。处理多重共线性问题的一般方法是放弃该变量的回归分析。如果两个变量的相关性非常高,使用任何一个,既可以捕获同时使用两者的效果。因此,有必要进行适当的统计测试,以检查是否存在这个问题。具体做法是,特征集合选取了以后,可以通过检测(R2, F)统计值的方法来考虑所选的特征集合是否合理,其中,R2的值可以指出所观测的特征自变量和销售价格之间是否有密切的线性关系(如,R2 = 1为密切的线性相关)。F的统计值用来判断它们之间的线性关系是否仅是巧合。另外,可以通过t-test来判断每一个斜率系数(特征)是否有用。

涉及的步骤可归纳如下:

1) 计算权重Qj2010,该项代表了所选择的基期(即2010年)的定性变量和定量变量的平均比例;

2) 用以自然对数的形式记录的价格,使用(OLS)回归技术,估计第j个解释变量的系数bj,在基期(即2010年)的值,以后每一段时间t(bjt)都可以估计一个系数值;

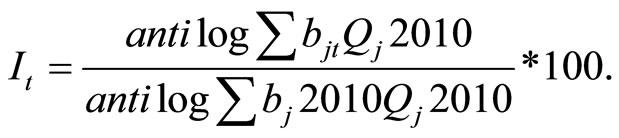

3) 利用下列公式计算基期的基础加权指数(It):

(2)

(2)

3. 房屋交易数据

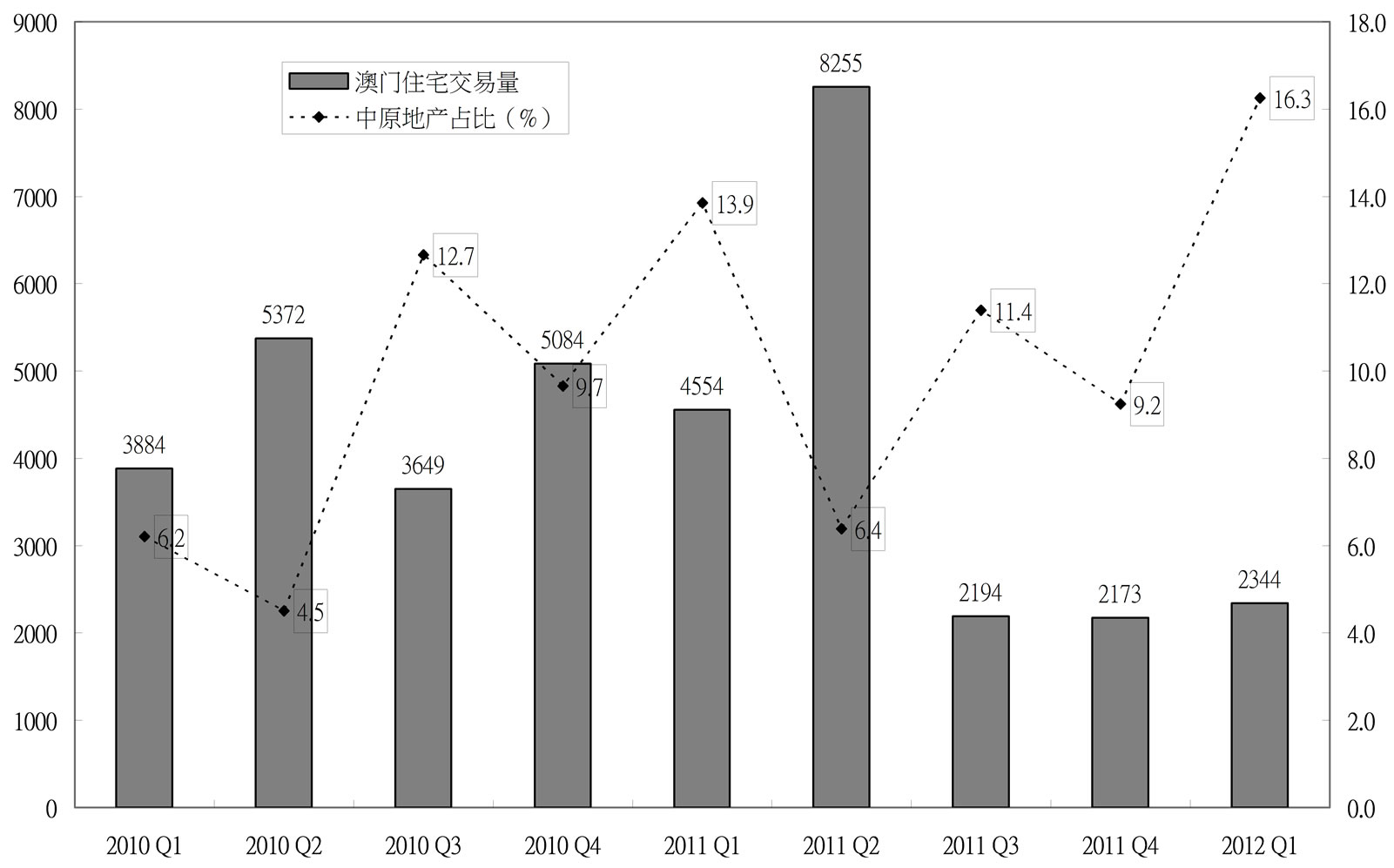

在澳门编制特征法房地产指数,可以采用来自房屋中介“中原地产(澳门)”的房屋交易资料。数据集和采样为2010年1月至2012年4月。中原澳门是澳门较大的房屋中介机构,它提供了整个澳门市场9.1%的有代表性的样本,按交易价值平均为每季度20.4亿港币,占整体澳门交易的16.2%。其优点是作为一个可靠价格走势的指针提供了一个及时和一致的时间框架。在此,特别需要指出的是为打击楼花炒卖,2011年4月起澳门政府向购买后2年内转售的住宅单位征收10%至20%的“特别印花税”,金融管理局也收紧楼花贷款比率。致使澳门从2011年第二季度开始,成交量和成交价值都大幅下降(如图1),所以每月或每季的样本规模会不时有所差别。

房屋的交易价格可以商议,相对不固定,所以只有成交后,才能知道房屋的市场价值。而且,不是所有房屋交易数据对计算房屋价格指数都有帮助。这些例外主要包括物业销售不属于私人占有的房地产(如居屋)和那些可能已被出售的价格并不代表“自由”或“正常”的市场价格,例如,特殊情况下的减价销售。只有抵押贷款等融资购房包括在内;转变按揭(remortgages)等特殊情况并不包括在内。过高的房价也可以不包括在内,例如,涉及个别的别墅交易(或单独编制指数),以防止这一微小的市场可能对平均房价测量有影响。其它不属于典型的,或可能扭曲房价指数的数据集合都将被删除。

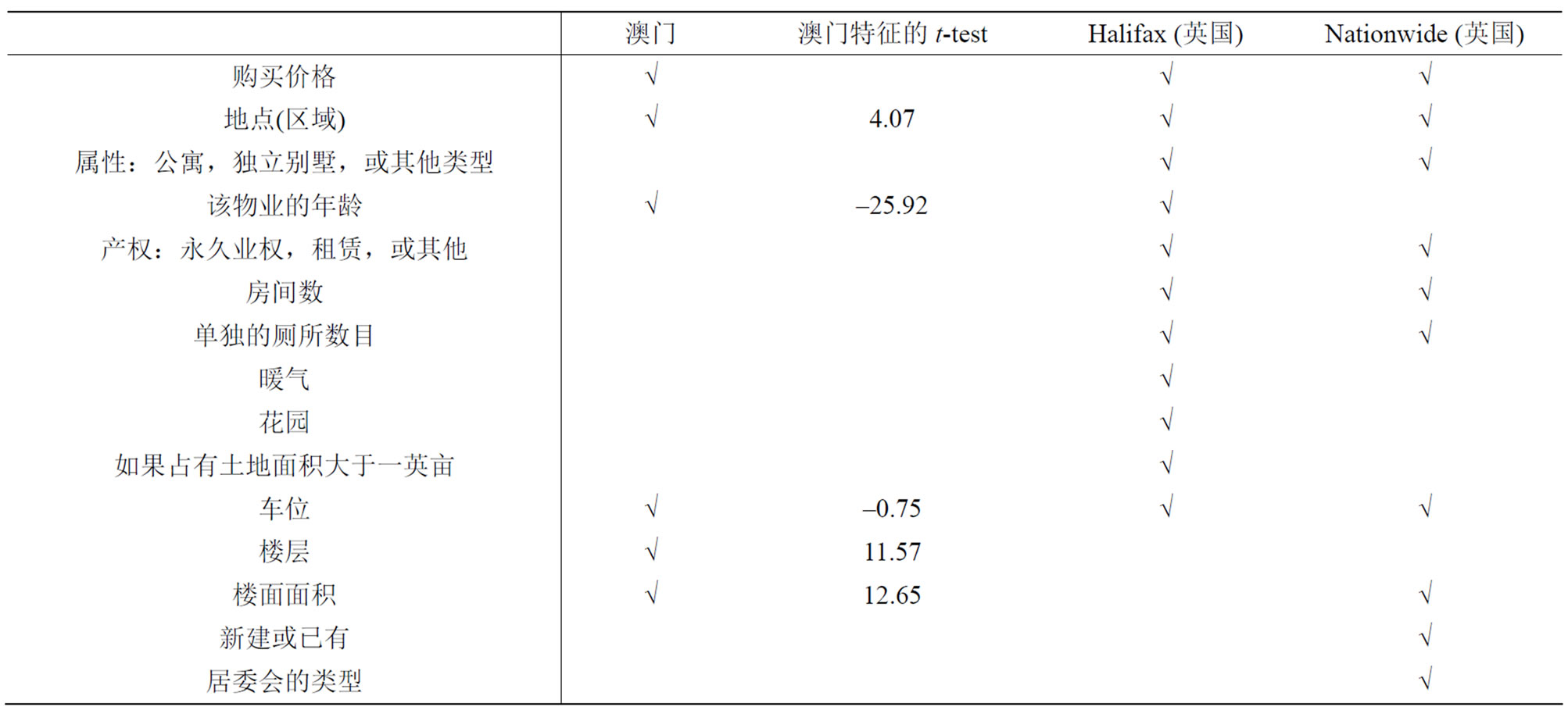

通过t-test的澳门特征集合的采用以及2个英国的特征法采用的特征集合的区别见表1。澳门主要分为,氹仔区和澳门区,各地区不完全遵循同样的模式,应分别计算各区的房价变化情况。第二个选择的特征为楼龄,在澳门不同楼龄的房屋平均尺价有较大差别;最后澳门是一个人口密度很高的海边城市,所以是否有车位,房屋大小,以及楼层(楼层高的房屋景观可能开阔一些)都是影响房价的重要特征。三个特征法指数的特征集合的选择并不完全相同。

表1中显示,除了车位,其他4个特征的t值都具有统计重要性(t > 2.447)。可能的原因是有车位的房屋成交占整体的成交量比重很小,如2010年有车位

Figure 1. Change for Macao and the Centaline (Macau) real estate residential transaction volume (2010 Q1 - 2012 Q1)

数据来源:澳门统计局,中原地产(澳门)

图1. 澳门整体与中原地产住宅交易量变化(2010 Q1~2012 Q1)

Table 1. Comparison on housing characteristics

表1. 房屋特征对比

的房屋成交量占比只有15.5%,澳门的整体房价变化还是主要受到没有车位的房屋价格变化的影响。R2 = 0.524,显示特征集合的选择与房屋价格有较高的相关性,不是特别密切(如,R2 = 1为密切的线性相关)也说明了,澳门房屋交易数据库中缺少特征(如环境特征)所引起的房屋价格变动因素,所以致使按特征法编制的房地产指数会产生同比高频率震荡的问题。F值的测试(F = 315远大于Fdist = 0)也显示了特征结合的选择与房屋价格有较高相关性并不是偶然的。表2中显示了特征集合中各特征之间的相关系数,在特征集合的选择上,相关性不高,没有出现多重共线性的问题。

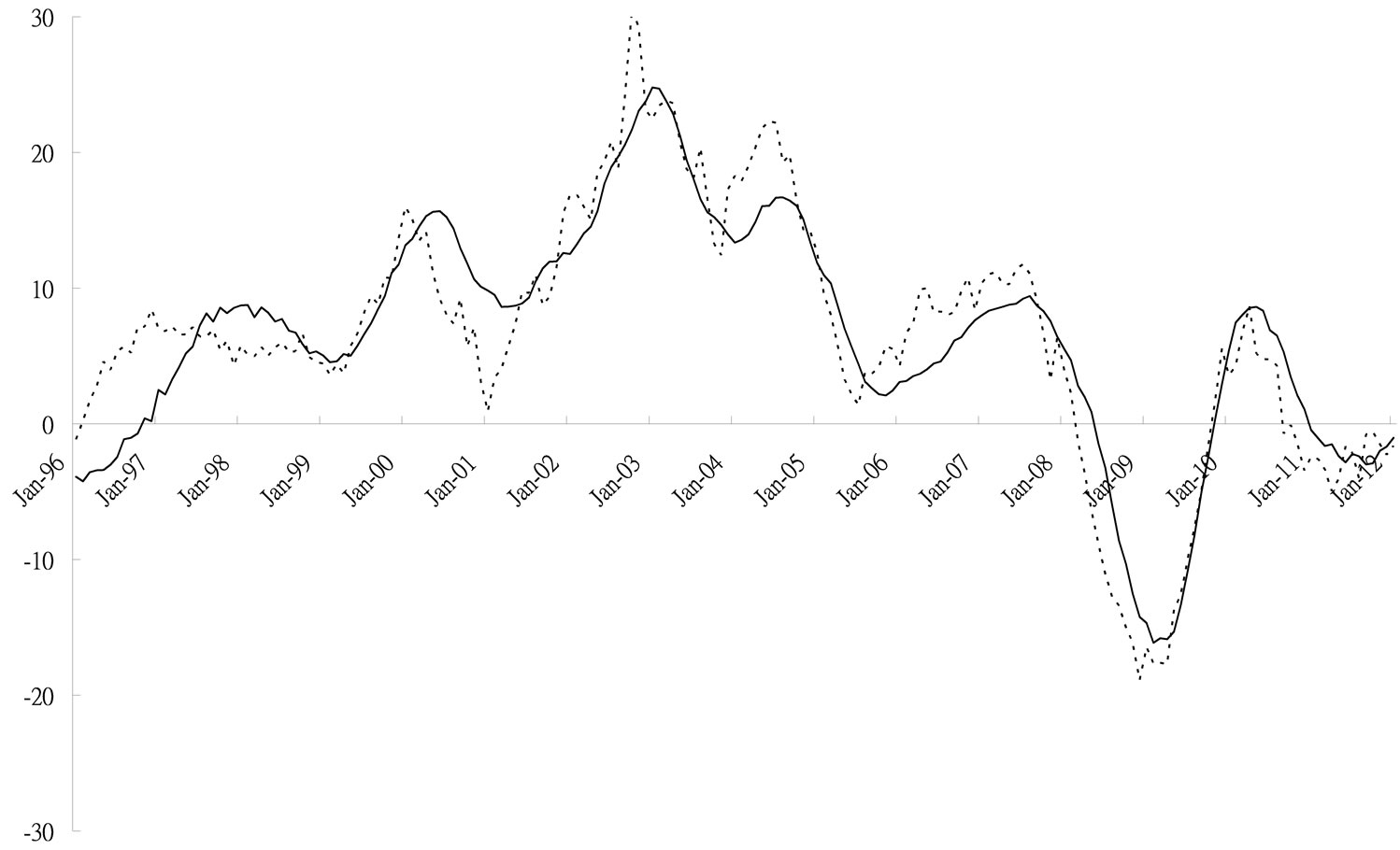

由于房价变化长期趋势本身是稳定的,特征法与重复法两种方法编制的同一个地区的房价指数长期趋势应该是吻合的,只是短期波动有一定的差异。如英国采用两种不同的方法,Nationwide与Halifax使用抵押贷款批准数据的特征法房地产指数。Land registry采用重复法房地产指数销售的所有财产登记(不包括再融资)。如表3和图2,特征法的指数与重复法的指数的平均季度回报基本相同,但是特征法指数的标准导数较大,既澳门的特征法指数可以正确的反应长期趋势。只有短期波动的房价研究,由于特征法会产生误差,频率较高,所以可采用重复法指数,去噪因或平滑后的特征法对比。

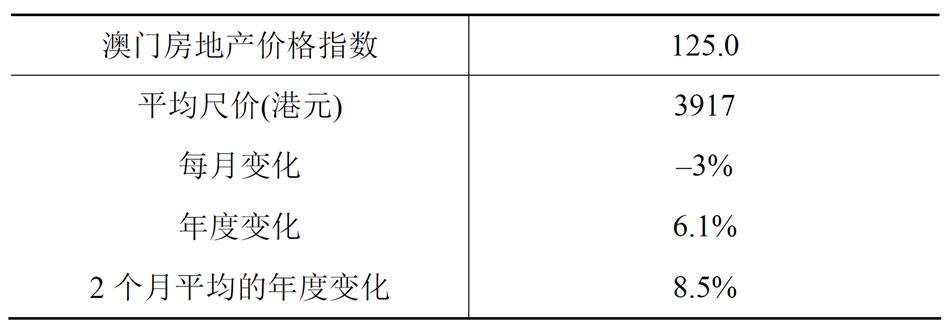

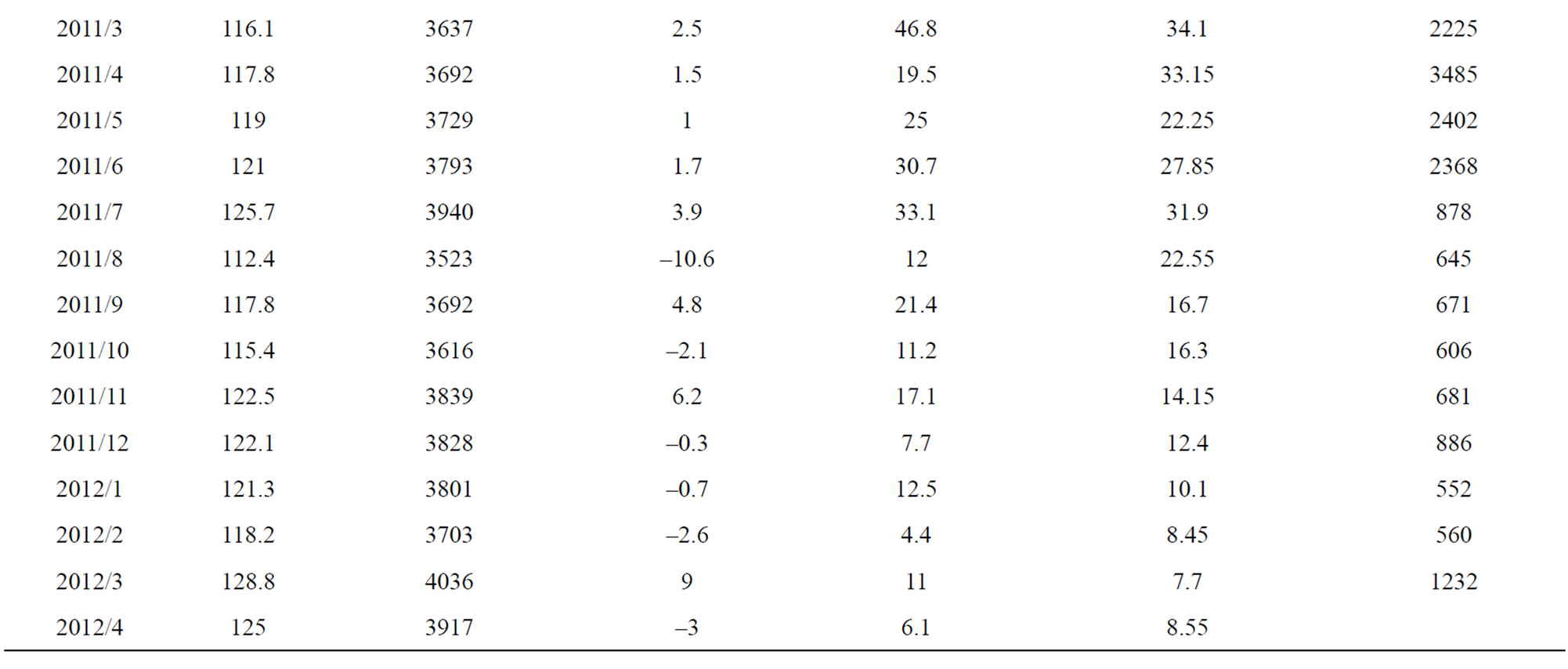

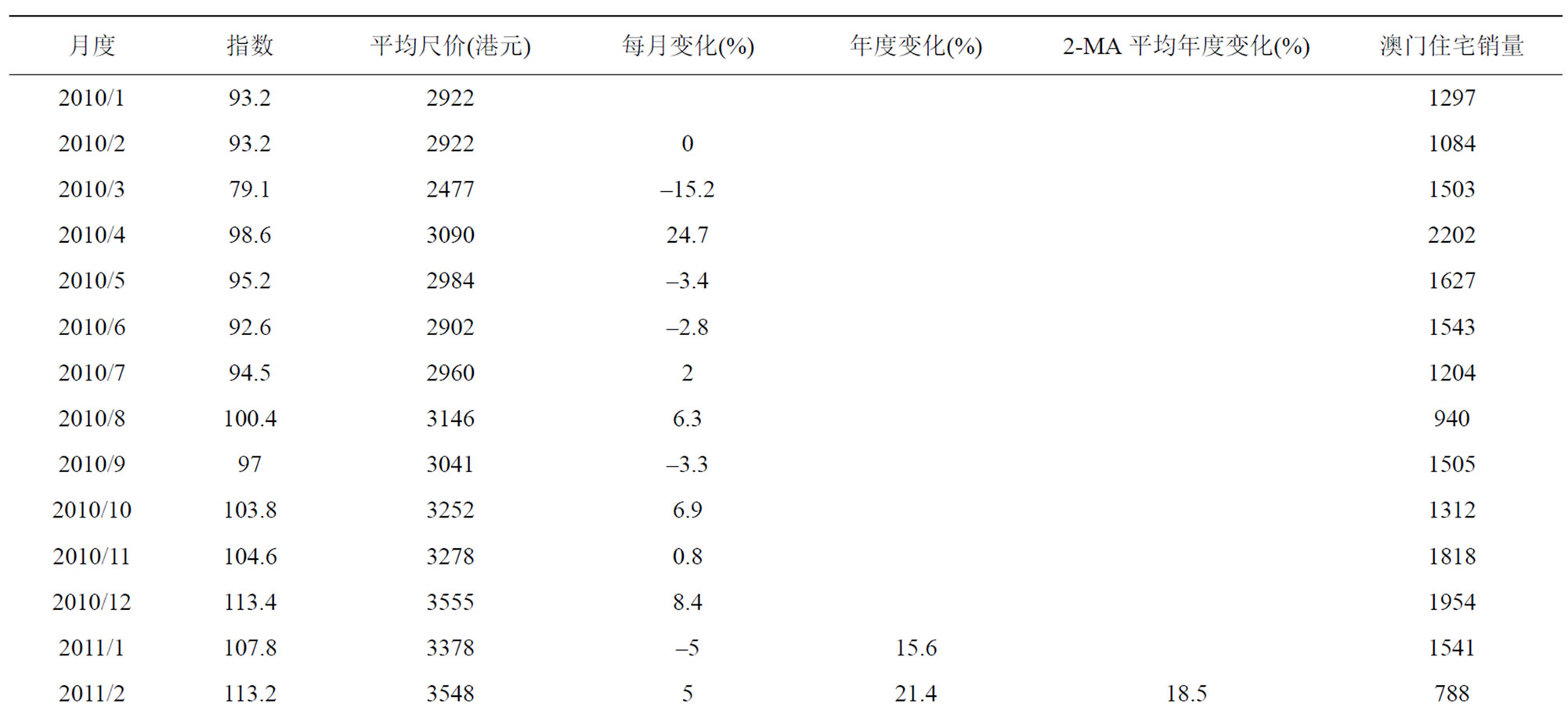

4. 澳门房地产价格指数

本例题的“典型房屋”采用中原地产(澳门)2010年全年交易的房产的平均数来计算。根据交易的比重所定义的“典型房屋”的价格指数,所有的被交易的房屋在定义“典型”的房子时有相同的权重,不考虑其价格。2011年后按月计算的年度同比房地产指数(虚线)如图3。数据集和中,最后一期2012年4月的房屋指数如表4。

澳门2012年4月房屋价格相对于2010年基期上升了25%,同比上升8.5%,平均尺价3917港币/尺(按“典型房屋”的平均特点计算),记录的最低同比成长率为2012年3月的年度同比增长7.7%。自2011年7月起澳门房价连续8个月同比下滑,于2012年4月企稳。

Table 2. The correlation coefficient in the characteristics collection

表2. 特征集合中的相关系数

Table 3. Three indices quarterly year-on-year change in measurement (2000 Q2 - 2008 Q2)

表3. 三种指数的季度同比变化测量(2000 Q2~2008 Q2)

Figure 2. British Halifax (dotted line) and the Land Registry (solid line) index year-on-year comparison

图2. 英国的Halifax(虚线)与Land Registry(实线)指数同比对比

Figure 3. Macao residential property price index year-to-year

图3. 澳门住宅价格指数年度同比

Table 4. April 2012 Macao house price index (2010 = 100)

表4. 2012年4月澳门房屋价格指数(2010 = 100)

本文利用平滑处理(Smoothing)方法(例如,移动平均)来解决由于澳门房屋交易数据库中缺少环境特征所引起的特征法房地产指数同比高频率震荡的问题。采用2个月平均年度同比(图3中实线)比采用一个月的年度同比(图3中虚线)的测量,月度平均回报相似,但平均回报风险比上升了26.7%从1.612升到2.043(如表5)。由于移动平均是一个滞后指标,所以这里采用2个月的移动平均值,这样既能最小化移动平均作为滞后指标的影响,也能达到去除高频震荡的作用。

Table 5. Two kinds year-to-year index change measurement (2011.2-2012.4)

表5. 二种年度同比指数的变化测量(2011.2~2012.4)

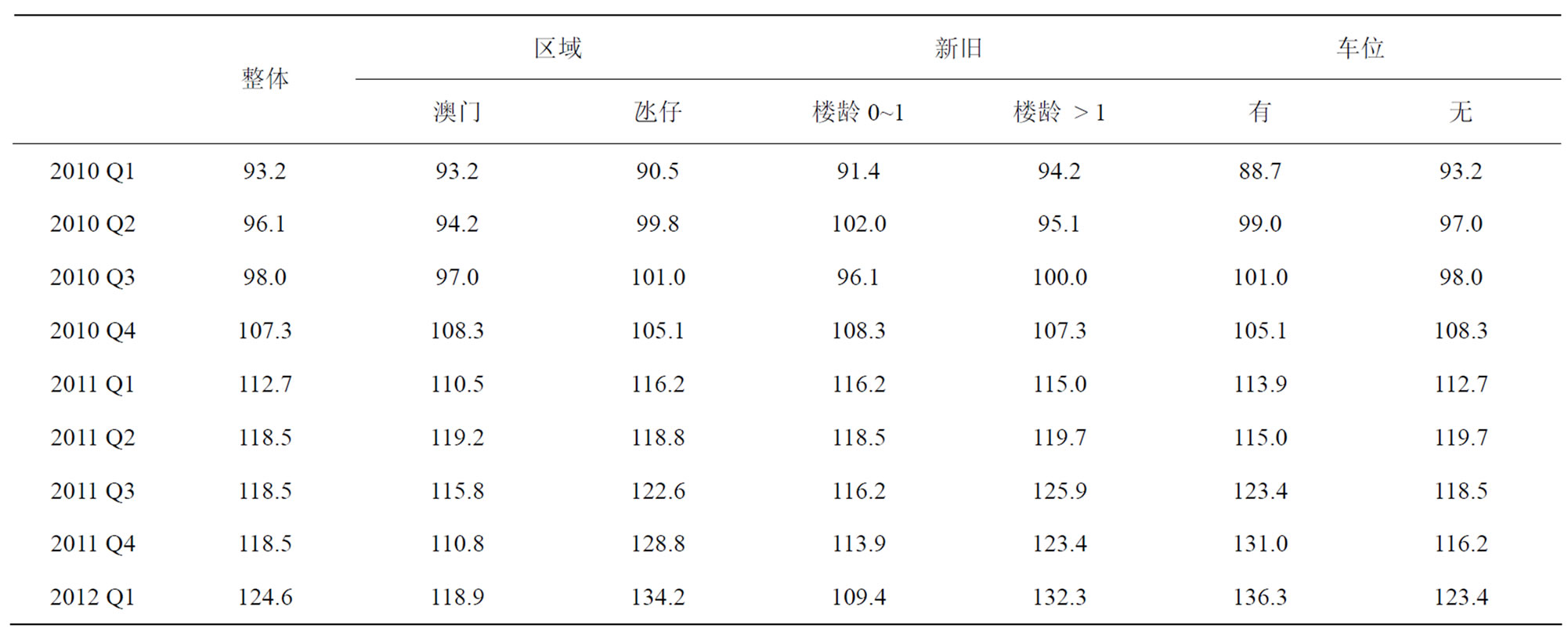

另外,为了统计方便,还可以按不同类别来编制房地产分类小指数,如按澳门的2个区,即氹仔与澳门岛。按房子的类型:小户型(968尺以下),普通户型(968~1549),大户型(1550尺以上)等;财产年龄:所有房屋,新房,现代二手房,陈旧二手房等;分类小指数所用的数据集合会少,会产生更多的误差,所以按季度编制指数。部分分类小指数如表6。

按季度计算的澳门房地产指数,澳门整体或分类小指数一直是平均增长,但是自2011年第三季度开始,增长幅度开始改变,氹仔区,楼龄大于1年的或有车位的特点的房屋增速开始超过平均水平。楼龄在0至1年的新楼,可能由于澳门政府的“特别印花税”的影响,增速明显下降,2012年Q1增长9.4%。

5. 总结

房地产投资需要了解当地情况,具有本地化知识,而这些信息往往是很难获得的,信息中可能还会含有很多的噪音(即误差或不确定性)。而获得信息的成本和信息的不确定性(噪音)会被纳入房地产投资的成本风险之中,从而影响房地产的价值。研究澳门房地产价格指数构建方法对规范房地产市场及相关的金融服务业务都很重要。

本文主要介绍如何在澳门构建房地产价格指数。这个方法主要采用特征法,其优点是能够将房屋的隐含价值(如房屋的特征或属性)的变动反映到需求和供给的变化上。这可以防止简单的数理统计平均所测量的房地产价格由于出售的房屋属性不同而导致价格估值的不确定性。

数据集合来源采用公开的房屋中介“中原地产(澳门)”的房屋交易数据,此数据集合可以正确和及时地反映澳门房地产交易情况。在特征集合的选择上结合了澳门的实际情况,与本文所提到的英国的二个特征法指数的房屋特征集合的选择并不完全相同。

特征法所编制的房地产指数可以正确的反映房地产市场的长期趋势。至于研究短期波动的房地产价格,若采用特征法会产生误差,其噪音频率较高,所以须进行去噪音处理。本研究利用平滑(smoothing)处理方法,如移动平均,来解决由于澳门房屋交易数据库中缺少环境特征所引起的特征法房地产指数同比噪音频率大的问题。由于移动平均是一个滞后指标,所以这里采用2个月的移动平均值,这样既能最小化移动平均作为滞后指标的影响,也能达到去除高频震荡的作用。

该项研究也适用于香港或中国大陆等的情况类似的地区。此指数一般可按月度公布。

Table 6. Macao classification sub-indices (quarterly series 2010 Q1 - 2012 Q1)

表6. 澳门地区的分类小指数的变动情况(每季系列2010 Q1~2012 Q1) (指数2010 = 100)

参考文献 (References)

[1] K. E. Case, R. J. Shiller. Is there a bubble in the housing market? An analysis. Prepared for the Brookings Panel on Economic Activity, 2003.

[2] A. C. Cutts, F. E. Nothaft. Reversion to the mean versus sticking to fundamentals: Looking to the next five years of housing price growth. Freddie Mac Working Paper #05-02, 2005.

[3] K. E. Case, R. J. Shiller. The efficiency of the market for singlefamily homes. American Economic Review, 1989, 79(1): 125- 137.

[4] G. D. Jud, D. T. Winkler. The dynamics of metropolitan housing prices. Journal of Real Estate Research, 2002, 23(1-2): 29-45.

[5] D. McCue, E. S. Belsky. Why do house prices fall? Perspectives on the historical drivers of large nominal house price declines. Joint Center for Housing Studies, Harvard University, Working Paper, 2007.

[6] K. J. Lancaster. A new approach to consumer theory. Journal of Political Economy, 1966, 74(2): 132-157.

[7] M. J. Bailey, R. F. Muth and H. O. Nourse. A regression model for real estate price index construction. Journal of the American Statistical Association, 1963, 58(304): 933-942.

[8] G. Oppenheim J. M. Poggi, M. Misiti and Y. Misiti. Wavelet toolbox. Natick: The Math Works, Inc., 2001.

[9] G. E. P. Box, D. R. Cox. An analysis of transformations. Journal of the Royal Statistical Society, Series B, 1964, 26(2): 211-243.

附录

房屋价格指数报告(2010年 = 100)