Advances in Applied Mathematics

Vol.

12

No.

09

(

2023

), Article ID:

72364

,

8

pages

10.12677/AAM.2023.129395

金融科技对银行风险的影响

——银行数字化转型的非线性异构作用

于萌婷

青岛大学数学与统计学院,山东 青岛

收稿日期:2023年8月12日;录用日期:2023年9月6日;发布日期:2023年9月14日

摘要

本研究探讨金融科技对银行风险的影响是否随银行数字化转型水平发生机制转换。本研究采用2010~2020年中国39家银行的平衡面板数据。实证结果表明,金融科技总体上增加了银行风险;然而,随着银行数字化转型的加剧,这种影响正在减弱。此外,应对金融科技颠覆的数字化转型带来的好处主要局限于大型银行,而中小银行则有可能受到金融科技颠覆的日益严重的影响。这些发现表明,在金融科技时代,中小银行需要优先考虑风险管理措施。

关键词

金融科技,银行风险,银行数字化转型,机制转换

The Impact of Fintech on Bank Risks

—Nonlinear and Heterogeneous Role of Bank Digital Transformation

Mengting Yu

School of Mathmatics and Statistics, Qingdao University, Qingdao Shandong

Received: Aug. 12th, 2023; accepted: Sep. 6th, 2023; published: Sep. 14th, 2023

ABSTRACT

This study investigates whether the impact of fintech on bank risk undergoes a mechanism transition with the level of bank digital transformation. A balanced panel dataset covering 39 banks in China from 2010 to 2020 is utilized for this investigation. Empirical results demonstrate that fintech, overall, elevates bank risk; however, such effects are attenuated as bank digital transformation intensifies. Further, benefits rendered by digital transformation in response to fintech disruption are primarily confined to large banks, while small and medium-sized banks exhibit the potential to experience worsening impacts from fintech disruption. These findings imply the need to prioritize risk management measures for small and medium-sized banks in the fintech era.

Keywords:Fintech, Bank Risk, Bank Digital Transformation, Regime Transition

Copyright © 2023 by author(s) and Hans Publishers Inc.

This work is licensed under the Creative Commons Attribution International License (CC BY 4.0).

http://creativecommons.org/licenses/by/4.0/

1. 简介

近年来金融科技(fintech)的快速发展给传统银行业带来了巨大的变化,这可能会增加银行的风险 [1] 。例如,新兴金融科技公司可能会凭借其技术和信息优势抢占传统商业银行的客户资源,从而产生竞争效应。为了应对冲击,银行需要进行数字化转型,缩小与新兴金融科技公司在业务、技术、信息获取等方面的差距。从这个角度来看,随着银行数字化转型的推进,金融科技对银行风险的影响应该会不断减弱。

然而,上述猜测并不一定总是成立。这是因为,在金融科技的背景下,大银行在数字化转型方面可能会有更多的优势,从而在大银行和中小银行之间形成“数字鸿沟”。此时,大型银行可能会受益于数字化转型,以对冲金融科技的影响,但也可能进一步抢占中小银行的资源,这可能会进一步挤压其生存空间,增加其风险。例如,在传统的金融模式下,由于信贷配置的原因,大银行不会向一些小微企业提供信贷。随着数字化转型,大银行更容易获得关于小微企业的高质量信息,这将促使大银行从中小银行手中抢夺这部分信贷资源。此时,中小银行的优质信贷资源减少,迫使其转向其他高风险项目,导致风险增加。

上述讨论表明,由于银行数字化转型,金融科技对银行风险的影响可能会发生非线性变化,并且大银行与中小银行之间可能存在异质性。然而,以往的研究主要集中在对金融科技监管的研究上,对银行数字化转型在应对金融科技影响及其异质性中的作用关注不够。因此,本文通过实证研究,从数字化转型的角度提供新的银行风险管理解决方案,也有助于监管机构将注意力转移到金融科技和数字化时代的中小银行及其新的潜在风险上。

2. 实证方法、指标和数据

为了灵活地捕捉随着数字化转型(DT)水平的变化,金融科技对银行风险影响的动态特征,我们采用面板平滑转换回归(PSTR)模型进行实证分析 [2] 。PSTR模型建立在线性固定效应模型的基础上,并引入了一个以DT为转换变量的非线性项,将金融科技对银行风险的影响作为DT的非线性函数来表示:

(1)

其中Risk代表银行风险,i和t分别代表个人(银行)和年份。 和 分别表示个体固定效应和年份固定效应, 表示随机误差项。 是一个 向量,表示包括金融科技和其他控制变量在内的各种解释变量,其中 和 是 的系数向量。另外,将转换函数 定义为:

(2)

其中 为斜率参数, 分别为位置参数。随着 由低到高的变化,解释变量的系数从 平稳过渡到 。

因变量Risk是用风险加权资产占总资产的比例(%)来衡量的。金融科技是通过文本分析获得的。具体而言,利用相应关键词从百度新闻平台检索各城市、各年份与金融科技相关的新闻文章数量,取结果的自然对数作为金融科技水平。关于DT的数据来自北京大学数字金融研究所 [3] ,其中包括整体DT (overall DT)、战略DT (strategic DT)和管理DT (management DT),后两者用于稳健性分析。其他控制变量包括银行总资产(Size)的自然对数、成本收入比(CIR)、城市GDP、银行业GDP比(LDR)和消费者价格指数(CPI)。LDR的衡量标准是地方贷款和存款占GDP的比例(%)。样本涵盖2010年至2020年的数据,包括39家银行。

为了展示大、中小银行之间的异质性,我们选取总资产排名前12位的银行作为大银行,其余27家银行作为中小银行。表1给出了各指标的描述性统计。中小银行的DT均值(56.597)显著低于大银行的DT均值(90.725),表明两组之间存在显著的异质性,后续实证分析将进一步考虑这一问题。

Table 1. Descriptive statistics

表1. 描述性统计

3 .实证结果与讨论

在估计PSTR模型之前,有必要通过一系列统计检验来检验线性关系、位置参数个数和转换函数个数,以确定PSTR模型的具体形式 [4] [5] [6] 。表2表明,所有统计量都拒绝 的零假设,从而表明存在非线性成分。在表3中,我们检验了位置参数的个数,只有第一个F统计量拒绝 的零假设,表明 。最后,在表4中,我们检验了转换函数个数,所有统计量都接受 的零假设,其中r为非线性函数的个数,表明PSTR模型中只有一个非线性成分。

Table 2. Testing linearity

表2. 线性关系检验

注:***为1%显著性。

Table 3. Testing number of location parameters

表3. 位置参数个数的检验

注:***为1%显著性。

Table 4. Testing number of regimes

表4. 转换函数个数的检验

注:***为1%显著性。

表5给出了PSTR模型的估计,使用总体DT、战略DT和管理DT作为转换变量,战略DT和管理DT用于稳健性分析。以整体DT作为转换变量的结果为例,金融科技在线性部分中的系数为1.472,在非线性部分中的系数为1.373,斜率参数为−0.027,说明 随着DT的增加而减小。这表明金融科技会提高风险,但随着DT的增加,这种影响减弱。

Table 5. Estimation results of the PSTR model

表5. PSTR模型的估计结果

注:标准误差在括号内;*、**和***分别表示10%、5%和1%的显著性。

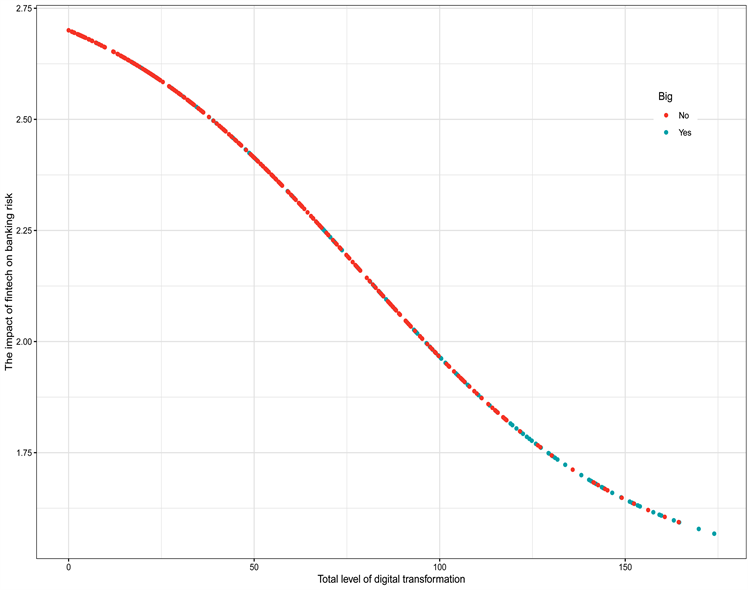

为了进一步说明金融科技对银行风险的整体影响的动态变化,图1描绘了使用总体DT作为转换变量的系数图 。如图所示,随着DT(横轴)的增加,金融科技的影响系数从2.75持续下降到1.7以下,表明银行的数字化转型确实有助于缓解金融科技的影响。另外,从图1的分组结果可以看出,大银行对应的散点图主要集中在右侧。这意味着金融科技对大银行的影响较小,对中小银行的影响较大,反映出显著的异质性。

Figure 1. Dynamics of fintech affecting banking risk

图1. 金融科技影响银行风险的动态图

图2进一步以战略DT和管理DT作为转换变量进行稳健性分析,结果仍然支持金融科技的影响随着DT的增加而减弱的结论。此外,大银行和中小银行之间仍然存在较强的异质性,表明了之前研究结果的稳健性。

Figure 2. Robustness test: Changing the measurement of digital transformation

图2. 稳健性检验:改变数字化转型的度量指标

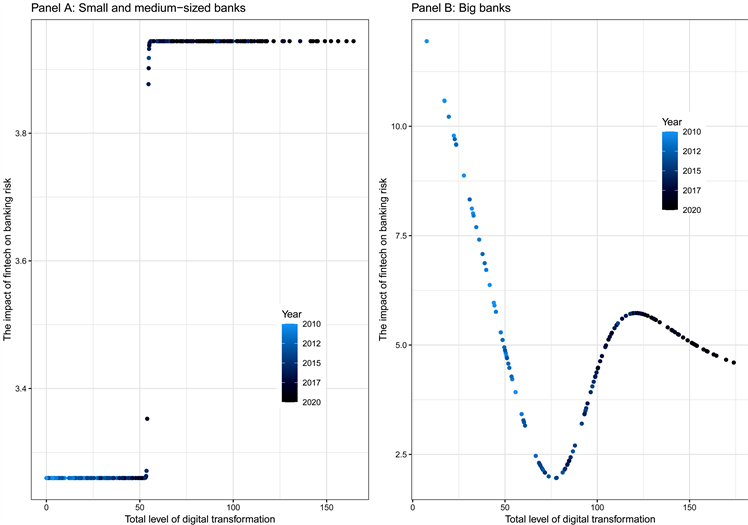

为了进一步揭示两类银行之间的异质性,图3分别报告了中小银行(PanelA)和大型银行(PanelB)样本的PSTR估计值对应的系数动态图。散点图的颜色越深,年份越近。图3中的Panel A显示,随着中小银行数字化转型水平的提高,金融科技对中小银行风险的影响非但没有减少,反而增加了,说明这些银行的数字化转型并没有有效缓解金融科技的影响。造成这种情况的原因可能是中小银行的数字化转型水平普遍较低,无法与大银行整体竞争。在这种情况下,除了现有金融科技公司对中小银行的冲击外,在数字化转型方面具有优势的大型银行也将进一步挤压中小银行的生存空间,导致其风险增加。

图3的PanelB显示,在大型银行数字化转型初期,随着DT的增加,其对金融科技的敏感性迅速下降,反映了数字化转型对金融科技影响的有效缓解。之后,随着DT的增加,金融科技对大银行风险的影响略有增加,这可能与之前文献中对金融科技监管问题的讨论相对应,即由于缺乏有效的监管,金融科技本身的技术风险和操作风险也可能对大银行产生影响 [7] [8] 。在数字化转型尚未完善的情况下,这种影响可能会随着银行数字化转型的提高而暂时增加。然而,图3的PanelB显示,当DT达到足够高的水平时,金融科技的影响开始再次下降,这表明大型银行的数字化转型日益完成,技术风险和操作风险正在降低。

Figure 3. Heterogeneity analysis: SMBs and large banks

图3. 异质性分析:中小银行和大银行

4. 结论

本文运用2010年至2020年的数据构建PSTR模型,探讨了银行数字化转型在减轻金融科技对银行风险影响方面的作用。由PSTR模型结果可得,尽管数字化转型总体上缓解了金融科技对银行风险的影响,但这种缓解效果主要对大型银行有效。通过异质性分析发现,随着中小银行数字化水平的提高,中小银行对金融科技的敏感性也越来越强。我们将这种效应解释为在数字化转型过程中,大银行对中小银行的挤出效应进一步增强,从而进一步增加了中小银行的风险。

中小银行虽然规模相对较小,但数量众多,大量的中小银行风险增加,仍有可能引起金融体系的动荡。因此,在金融科技和银行数字化的背景下,除了“大而不能倒”的监管策略外,还应关注中小银行的风险问题。鉴于此,我们建议以联盟为基础,采取措施提高中小银行的数字化能力,从而缩小中小银行与大型银行之间的“数字鸿沟”,增强中小银行在数字时代的竞争力,并有效缓解金融科技革命带来的干扰。

文章引用

于萌婷. 金融科技对银行风险的影响——银行数字化转型的非线性异构作用

The Impact of Fintech on Bank Risks —Nonlinear and Heterogeneous Role of Bank Digital Transfor-mation[J]. 应用数学进展, 2023, 12(09): 4029-4036. https://doi.org/10.12677/AAM.2023.129395

参考文献

- 1. Wang, R., Liu, J. and Luo, H. (2021) Fintech Development and Bank Risk Taking in China. The European Journal of Finance, 27, 397-418. https://doi.org/10.1080/1351847X.2020.1805782

- 2. González, A., Teräsvirta, T., van Dijk, D. and Yang, Y. (2005) Panel Smooth Transition Regression Models. https://api.semanticscholar.org/CorpusID:9897049

- 3. Xie, X. and Wang, S. (2023) Digital Transformation of Commercial Banks in China: Measurement, Progress and Impact. China Economic Quarterly International, 3, 35-45. https://doi.org/10.1016/j.ceqi.2023.03.002

- 4. Aydin, C., Esen, Ö. and Aydin, R. (2019) Is the Ecological Foot-print Related to the Kuznets Curve a Real Process or Rationalizing the Ecological Consequences of the Affluence? Evi-dence from PSTR Approach. Ecological Indicators 98, 543-555. https://doi.org/10.1016/j.ecolind.2018.11.034

- 5. Ulucak, R., Koçak, E., Erdoğan, S. and Kassouri, Y. (2020) In-vestigating the Non-Linear Effects of Globalization on Material Consumption in the EU Countries: Evidence from PSTR Estimation. Resources Policy, 67, 101667. https://doi.org/10.1016/j.resourpol.2020.101667

- 6. Namouri, H., Jawadi, F., Ftiti, Z. and Hachicha, N. (2018) Threshold Effect in the Relationship between Investor Sentiment and Stock Market Returns: a PSTR Specification. Ap-plied Economics, 50, 559-573. https://doi.org/10.1080/00036846.2017.1335387

- 7. Ringe, W.G. and Christopher, R.U.O.F. (2020) Regulating Fintech in the EU: The Case for a Guided Sandbox. European Journal of Risk Regulation, 11, 604-629. https://doi.org/10.1017/err.2020.8

- 8. Chorzempa, M. and Huang, Y. (2022) Chinese Fintech Innovation and Regulation. Asian Economic Policy Review, 17, 274-292. https://doi.org/10.1111/aepr.12384