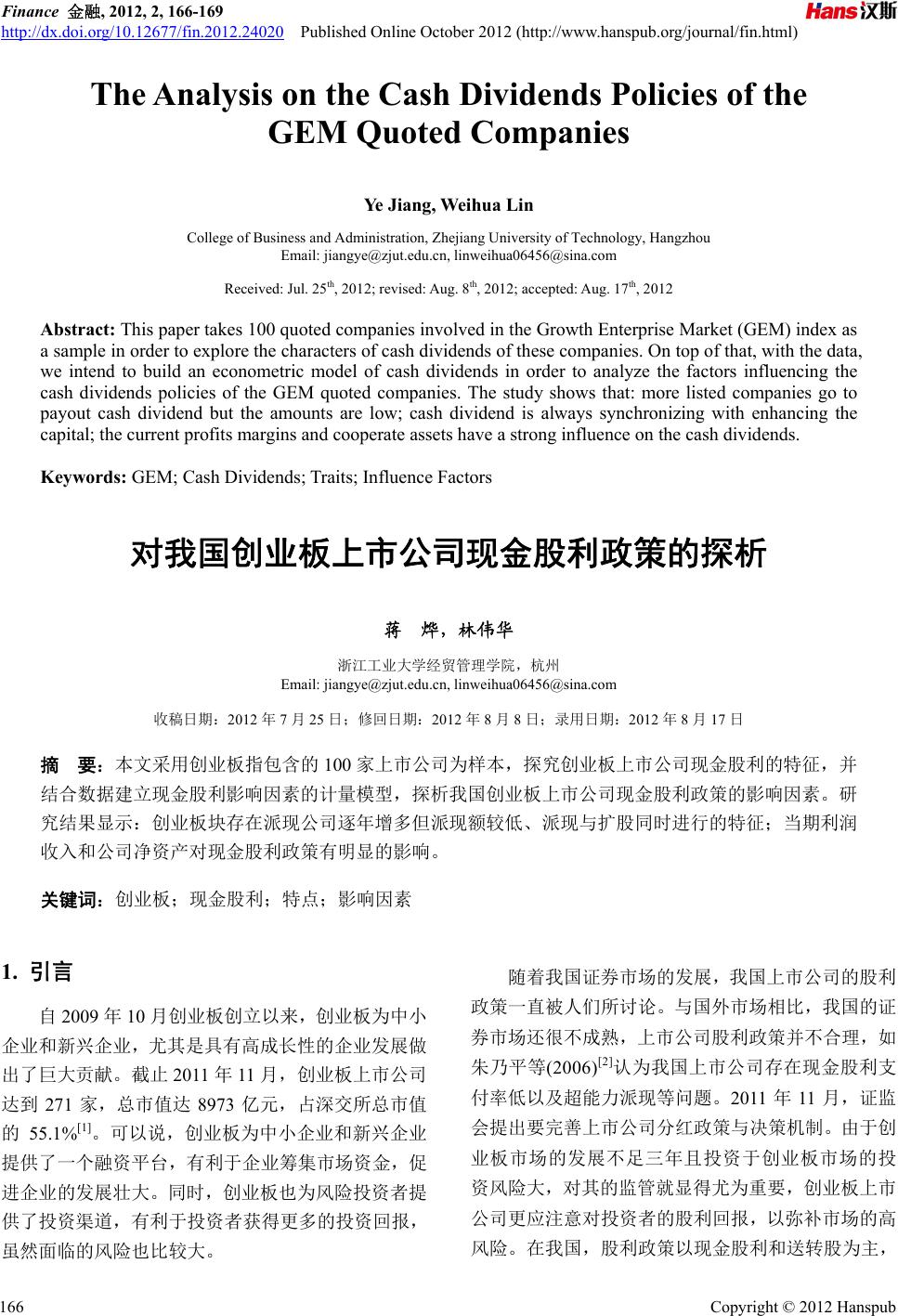

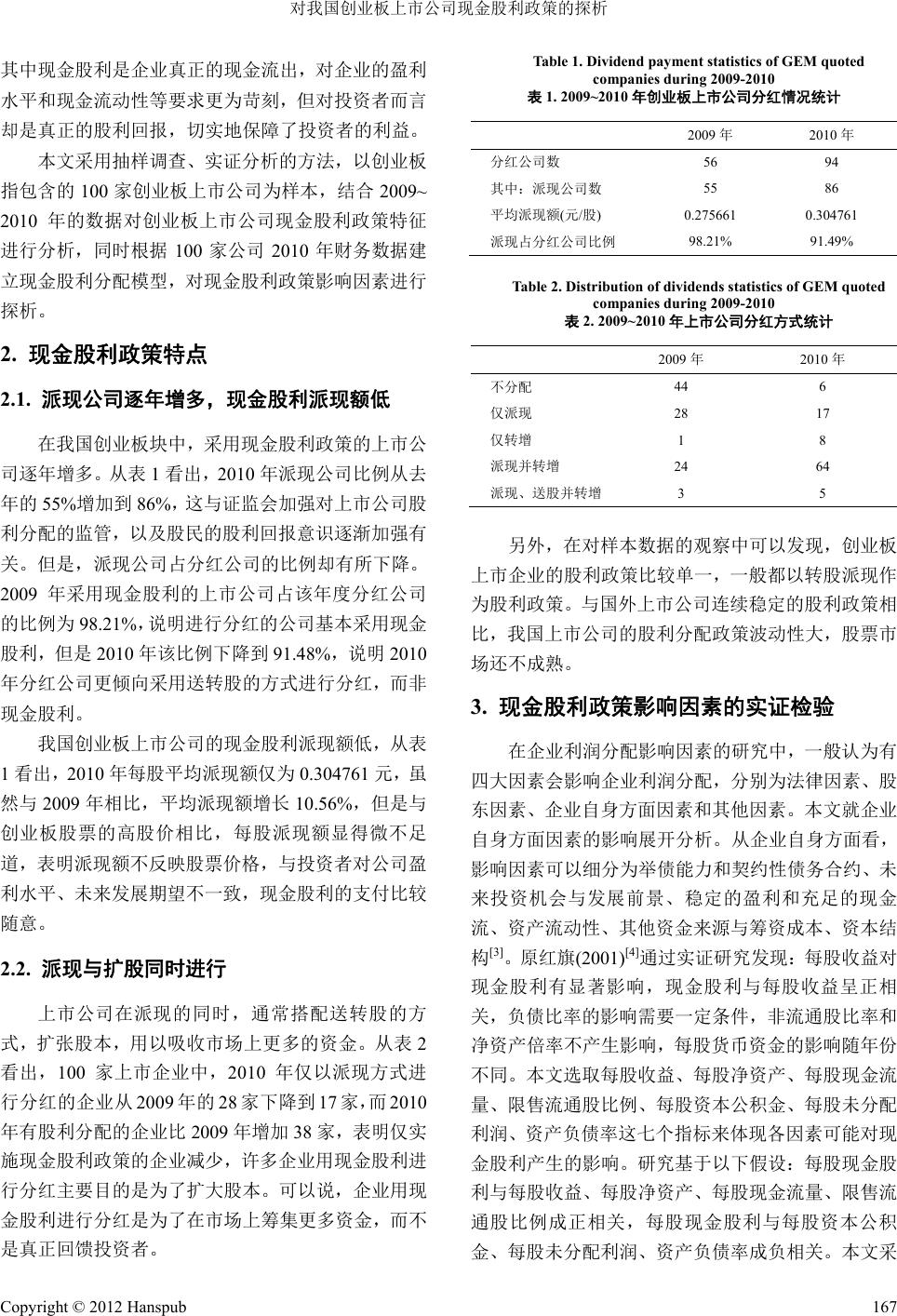

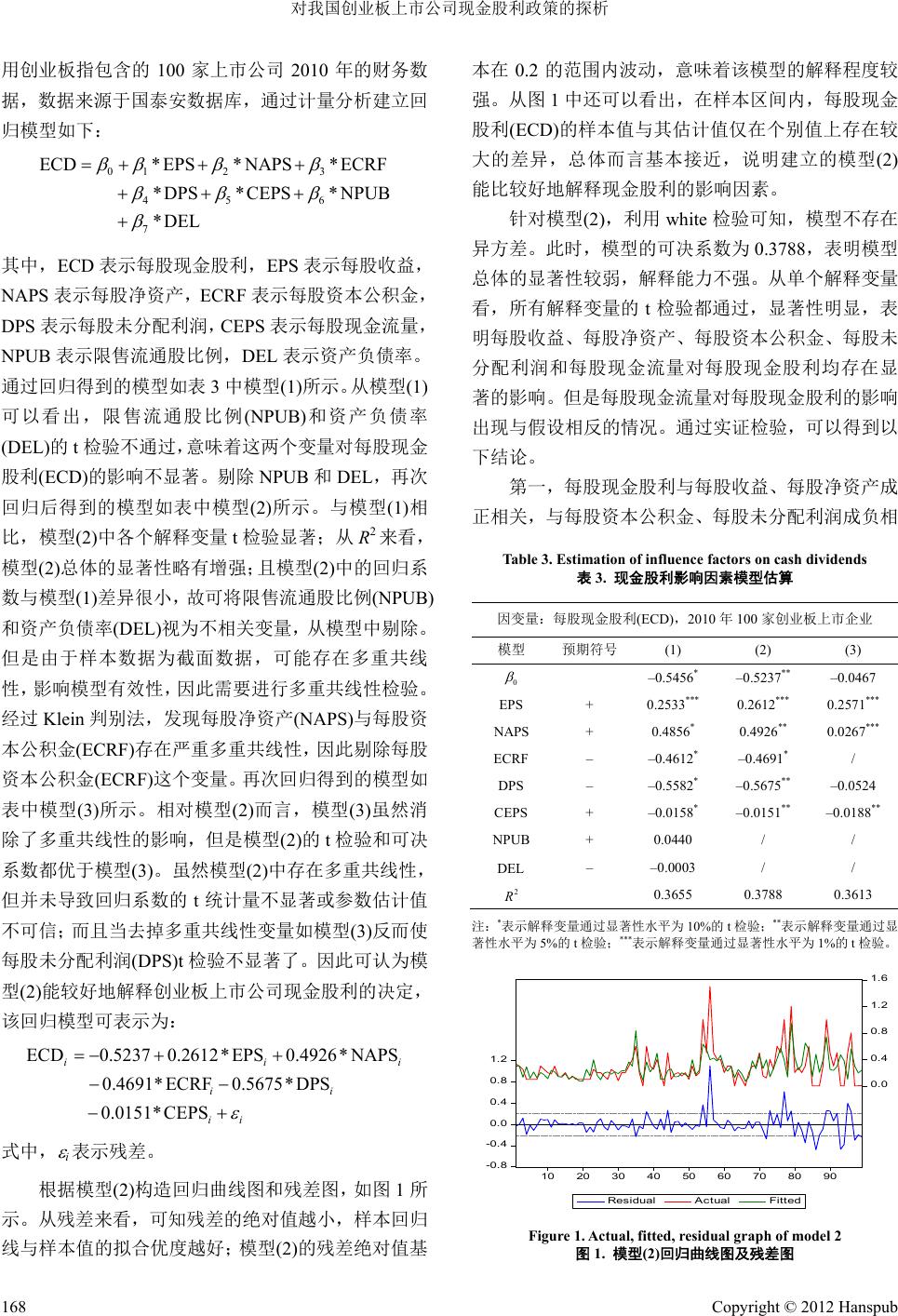

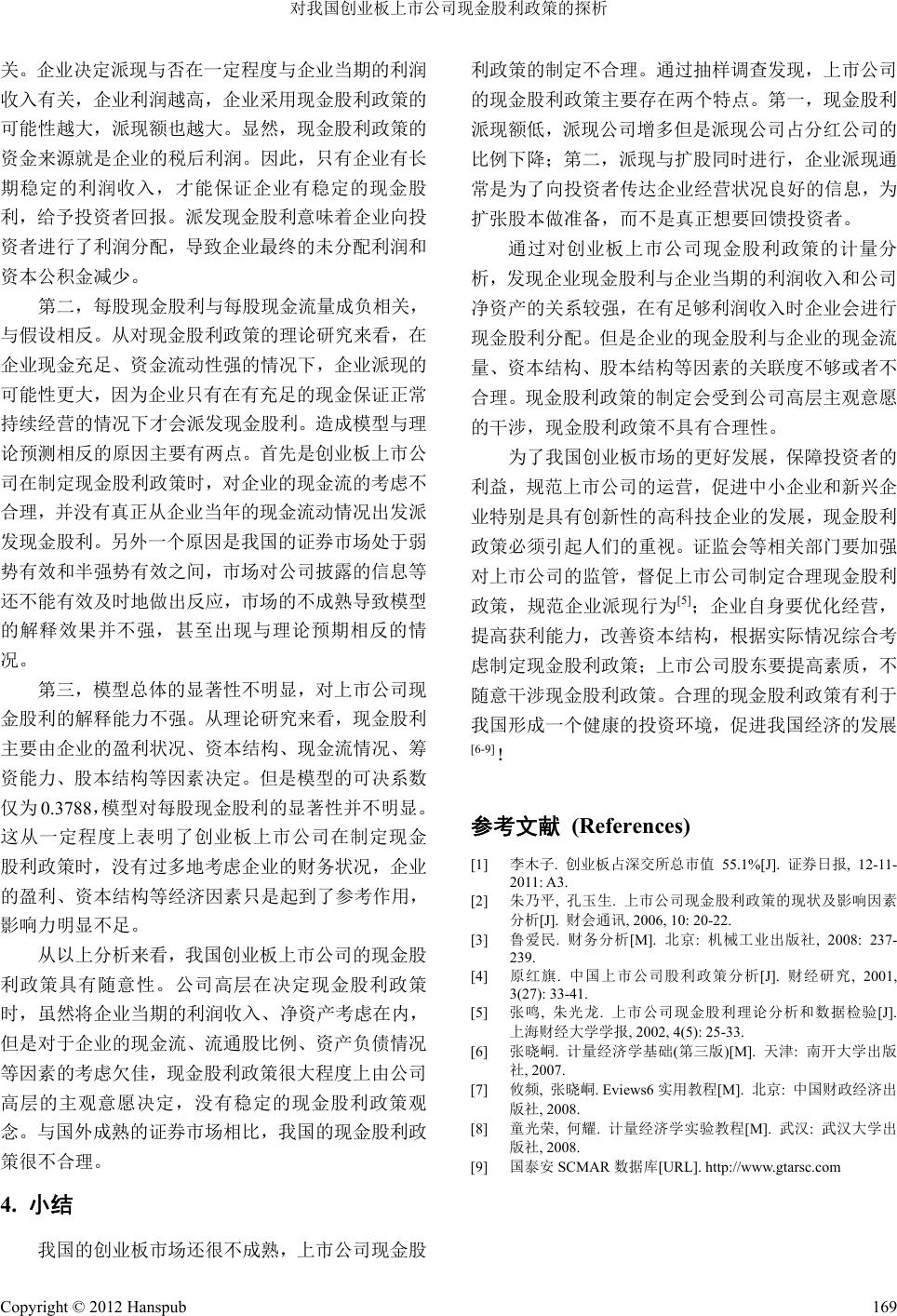

Finance 金融, 2012, 2, 166-169 http://dx.doi.org/10.12677/fin.2012.24020 Published Online October 2012 (http://www.hanspub.org/journal/fin.html) The Analysis on the Cash Dividends Policies of the GEM Quoted Companies Ye Jiang, Weihua Lin College of Business and Administration, Zhejiang University of Technology, Hangzhou Email: jiangye@zjut.edu.cn, linweihua06456@sina.com Received: Jul. 25th, 2012; revised: Aug. 8th, 2012; accepted: Aug. 17th, 2012 Abstract: This paper takes 100 quoted companies involv ed in the Growth Enterprise Market (GEM) index as a sample in order to explore the characters of cash dividends of these companies. On top of that, with the data, we intend to build an econometric model of cash dividends in order to analyze the factors influencing the cash dividends policies of the GEM quoted companies. The study shows that: more listed companies go to payout cash dividend but the amounts are low; cash dividend is always synchronizing with enhancing the capital; the current profits margins and cooperate assets have a strong influence on the cash dividends. Keywords: GEM; Cash Dividends; Traits; Influence Factors 对我国创业板上市公司现金股利政策的探析 蒋 烨,林伟华 浙江工业大学经贸管理学院,杭州 Email: jiangye@zjut.edu.cn, linweihua06456@sina.com 收稿日期:2012 年7月25 日;修回日期:2012 年8月8日;录用日期:2012 年8月17 日 摘 要:本文采用创业板指包含的 100 家上市公司为样本,探究创业板上市公司现金股利的特征,并 结合数据建立现金股利影响因素的计量模型,探析我国创业板上市公司现金股利政策的影响因素。研 究结果显示:创业板块存在派现公司逐年增多但派现额较低、派现与扩股同时进行的特征;当期利润 收入和公司净资产对现金股利政策有明显的影响。 关键词:创业板;现金股利;特点;影响因素 1. 引言 自2009 年10 月创业板创立以来,创业板为中小 企业和新兴企业,尤其是具有高成长性的企业发展做 出了巨大贡献。截止 2011年11 月,创业板上市公司 达到 271 家,总市值达 8973 亿元,占深交所总市值 的55.1%[1]。可以说,创业板为中小企业和新兴企业 提供了一个融资平台,有利于企业筹集市场资金,促 进企业的发展壮大。同时,创业板也为风险投资者提 供了投资渠道,有利于投资者获得更多的投资回报, 虽然面临的风险也比较大。 随着我国证券市场的发展,我国上市公司的股利 政策一直被人们所讨论。与国外市场相比,我国的证 券市场还很不成熟,上市公司股利政策并不合理,如 朱乃平等(2006)[2]认为我国上市公司存在现金股利支 付率低以及超能力派现等问题。2011年11 月,证监 会提出要完善上市公司分红政策与决策机制。由于创 业板市场的发展不足三年且投资于创业板市场的投 资风险大,对其的监管就显得尤为重要,创业板上市 公司更应注意对投资者的股利回报,以弥补市场的高 风险。在我国,股利政策以现金股利和送转股为主, Copyright © 2012 Hanspub 166  对我国创业板上市公司现金股利政策的探析 其中现金股利是企业真正的现金流出,对企业的盈利 水平和现金流动性等要求更为苛刻,但对投资者而言 却是真正的股利回报,切实地保障了投资者的利益。 本文采用抽样调查、实证分析的方法,以创业板 指包含的 100 家创业板上市公司为样本,结合 2009~ 2010 年的数据对创业板上市公司现金股利政 策特征 进行分析,同时根据 100 家公司 2010 年财务数据建 立现金股利分配模型,对现金股利政策影响因素进行 探析。 2. 现金股利政策特点 2.1. 派现公司逐年增多,现金股利派现额低 在我国创业板块中,采用现金股利政策的上市公 司逐年增多。从表 1看出,2010 年派现公司比例从去 年的 55%增加到 86%,这与证监会加强对上市公司股 利分配的监管,以及股民的股利回报意识逐渐加强有 关。但是,派现公司占分红公司的比例却有所下降。 2009 年采用现金股利的上市公司占该年度分 红公司 的比例为 98.21%,说明进行分红的公司基本采用现金 股利,但是 2010 年该比例下降到 91.48%,说明 2010 年分红公司更倾向采用送转股的方式进行分红,而非 现金股利。 我国创业板上市公司的现金股利派现额低,从表 1看出,2010 年每股平均派现额仅为 0.304761 元,虽 然与 2009 年相比,平均派现额增长 10.56%,但是与 创业板股票的高股价相比,每股派现额显得微不足 道,表明派现额不反映股票价格,与投资者对公司盈 利水平、未来发展期望不一致,现金股利的支付比较 随意。 2.2. 派现与扩股同时进行 上市公司在派现的同时,通常搭配送转股的方 式,扩张股本,用以吸收市场上更多的资金。从表 2 看出,100 家上市企业中,2010 年仅以派现方式进 行分红的企业从 2009年的 28 家下降到 17家,而 2010 年有股利分配的企业比 2009 年增加 38 家,表明仅实 施现金股利政策的企业减少,许多企业用现金股利进 行分红主要目的是为了扩大股本。可以说,企业用现 金股利进行分红是为了在市场上筹集更多资金,而不 是真正回馈投资者。 Table 1. Dividend paym e nt statistics of GEM quoted companies during 2009-2010 表1. 2009~2010年创业板上市公司分红情况统计 2009 年 2010年 分红公司数 56 94 其中:派现公司数 55 86 平均派现额(元/股) 0.275661 0.304761 派现占分红公司比例 98.21% 91.49% Table 2. Distribution of dividends statisti c s o f GEM quoted companies during 2009-2010 表2. 2009~2010年上市公司分红方式统计 2009 年 2010年 不分配 44 6 仅派现 28 17 仅转增 1 8 派现并转增 24 64 派现、送股并转增 3 5 另外,在对样本数据的观察中可以发现,创业板 上市企业的股利政策比较单一,一般都以转股派现作 为股利政策。与国外上市公司连续稳定的股利政策相 比,我国上市公司的股利分配政策波动性大,股票市 场还不成熟。 3. 现金股利政策影响因素的实证检验 在企业利润分配影响因素的研究中,一般认为有 四大因素会影响企业利润分配,分别为法律因素、股 东因素、企业自身方面因素和其他因素。本文就企业 自身方面因素的影响展开分析。从企业自身方面看, 影响因素可以细分为举债能力和契约性债务合约、未 来投资机会与发展前景、稳定的盈利和充足的现金 流、资产流动性、其他资金来源与筹资成本、资本结 构[3]。原 红 旗 (2001)[4]通过实证研究发现:每股收益对 现金股利有显著影响,现金股利与每股收益呈正相 关,负债比率的影响需要一定条件,非流通股比率和 净资产倍率不产生影响,每股货币资金的影响随年份 不同。本文选取每股收益、每股净资产、每股现金流 量、限售流通股比例、每股资本公积金、每股未分配 利润、资产负债率这七个指标来体现各因素可能对现 金股利产生的影响。研究基于以下假设:每股现金股 利与每股收益、每股净资产、每股现金流量、限售流 通股比例成正相关,每股现金股利与每股资本公积 金、每股未分配利润、资产负债率成负相关。本文采 Copyright © 2012 Hanspub 167  对我国创业板上市公司现金股利政策的探析 用创业板指包含的 100 家上市公司 2010 年的财务数 据,数据来源于国泰安数据库,通过计量分析建立回 归模型如下: 01 2 45 7 ECD*EPS *NAPS *DPS *CEPS *DEL 3 6 *ECRF *NPUB 926*NAPS PS i ii 其中,ECD 表示每股现金股利,EPS 表示每股收益, NAPS 表示每股净资产,ECRF表示每股资本公积金, DPS 表示每股未分配利润,CEPS 表示每股现金流量, NPUB 表示限售流通股比例,DEL 表示资产负债率。 通过回归得到的模型如表 3中模型(1)所示。从模型(1) 可以看出,限售流通股比例(NPUB)和资产负债率 (DEL)的t检验不通过,意味着这两个变量对每股现金 股利(ECD)的影响不显著。剔除 NPUB 和DEL,再次 回归后得到的模型如表中 模型(2)所示。与模 型(1)相 比,模型(2)中各个解释变量 t检验显著;从 R2来看, 模型(2)总体的显著性略有增强;且模型(2)中的回归系 数与模型(1)差异很小,故可将限售流通股比例(NPUB) 和资产负债率(DEL)视为不相关变量,从模型中剔除。 但是由于样本数据为截面数据,可能存在多重共线 性,影响模型有效性,因此需要进行多重共线性检验。 经过 Klein 判别法,发现每股净资产(NAPS)与每股资 本公积金(ECRF)存在严重多重共线性,因此剔除每股 资本公积金(ECRF)这个变量。再次回归得到的模型如 表中模型(3)所示。相对模型(2)而言,模型(3)虽然消 除了多重共线性的影响,但是模型(2)的t检验和可决 系数都优于模型(3)。虽然模型(2 )中存在多重共线性, 但并未导致回归系数的 t统计量不显著或参数估计值 不可信;而且当去掉多重共线性变量如模型(3)反而使 每股未分配利润(DPS)t检验不显著了。因此可认为模 型(2)能较好地解释创业板上市公司现金股利的决定, 该回归模型可表示为: ECD0.5237 0.2612*EPS0.4 0.4691*ECRF 0.5675*D 0.0151*CEPS ii ii 式中, i表示残差。 根据模型(2)构造回归曲线图和残差图,如图 1所 示。从残差来看,可知残差的绝对值越小,样本回归 线与样本值的拟合优度越好;模型(2)的残差绝对值基 本在 0.2 的范围内波动,意味着该模型的解释程度较 强。从图 1中还可以看出,在样本区间内,每股现金 股利(ECD)的样本值与其估计值仅在个别值上存在较 大的差异,总体而言基本接近,说明建立的模型(2) 能比较好地解释现金股利的影响因素。 针对模型(2),利用 white检验可知,模型不存在 异方差。此时,模型的可决系数为 0.3788,表明模型 总体的显著性较弱,解释能力不强。从单个解释变量 看,所有解释变量的 t检验都通过,显著性明显,表 明每股收益、每股净资产、每股资本公积金、每股未 分配利润和每股现金流量对每股现金股利均存在显 著的影响。但是每股现金流量对每股现金股利的影响 出现与假设相反的情况。通过实证检验,可以得到以 下结论。 第一,每股现金股利与每股收益、每股净资产成 正相关,与每股资本公积金、每股未分配利润成负相 Table 3. Estimation of influence factors on cash dividends 表3. 现金股利影响因素模型估算 因变量:每股现金股利(ECD),2010年100家创业板上市企业 模型 预期符号 (1) (2) (3) –0.5456* –0.5237** –0.0467 0 EPS NAPS ECRF DPS CEPS NPUB DEL 2 + 0.2533*** 0.2612*** 0.2571*** + 0.4856* 0.4926** 0.0267*** – –0.4612* –0.4691* / – –0.5582* –0.5675** –0.0524 + –0.0158* –0.0151** –0.0188** + 0.0440 / / – –0.0003 / / R 0.3655 0.3788 0.3613 注:*表示解释变量通过显著性水平为 10%的t检验;**表示解释变量通过显 著性水平为5%的t检验;***表示解释变量通过显著性水平为1%的t检验。 1.6 -0.8 -0.4 0.0 0.4 0.8 1.2 0.0 0.4 0.8 1.2 10 20 30 40 50 60 70 80 90 Residual Actual Fitted Figure 1. Actual, fitted, residual graph of model 2 图1. 模型(2)回归曲线图及残差图 Copyright © 2012 Hanspub 168  对我国创业板上市公司现金股利政策的探析 Copyright © 2012 Hanspub 169 关。企业决定派现与否在一定程度与企业当期的利润 收入有关,企业利润越高,企业采用现金股利政策的 可能性越大,派现额也越大。显然,现金股利政策的 资金来源就是企业的税后利润。因此,只有企业有长 期稳定的利润收入,才能保证企业有稳定的现金股 利,给予投资者回报。派发现金股利意味着企业向投 资者进行了利润分配,导致企业最终的未分配利润和 资本公积金减少。 第二,每股现金股利与每股现金流量成负相关, 与假设相反。从对现金股利政策的理论研究来看,在 企业现金充足、资金流动性强的情况下,企业派现的 可能性更大,因为企业只有在有充足的现金保证正常 持续经营的情况下才会派发现金股利。造成模型与理 论预测相反的原因主要有两点。首先是创业板上市公 司在制定现金股利政策时,对企业的现金流的考虑不 合理,并没有真正从企业当年的现金流动情况出发派 发现金股利。另外一个原因是我国的证券市场处于弱 势有效和半强势有效之间,市场对公司披露的信息等 还不能有效及时地做出反应,市场的不成熟导致模型 的解释效果并不强,甚至出现与理论预期相反的情 况。 第三,模型总体的显著性不明显,对上市公司现 金股利的解释能力不强。从理论研究来看,现金股利 主要由企业的盈利状况、资本结构、现金流情况、筹 资能力、股本结构等因素决定。但是模型的可决系数 仅为 0.3788,模型对每股现金股利的显著性并不明显。 这从一定程度上表明了创业板上市公司在制定现金 股利政策时,没有过多地考虑企业的财务状况,企业 的盈利、资本结构等经济因素只是起到了参考作用, 影响力明显不足。 从以上分析来看,我国创业板上市公司的现金股 利政策具有随意性。公司高层在决定现金股利政策 时,虽然将企业当期的利润收入、净资产考虑在内, 但是对于企业的现金流、流通股比例、资产负债情况 等因素的考虑欠佳,现金股利政策很大程度上由公司 高层的主观意愿决定,没有稳定的现金股利政策观 念。与国外成熟的证券市场相比,我国的现金股利政 策很不合理。 4. 小结 我国的创业板市场还很不成熟,上市公司现金股 利政策的制定不合理。通过抽样调查发现,上市公司 的现金股利政策主要存在两个特点。第一,现金股利 派现额低,派现公司增多但是派现公司占分红公司的 比例下降;第二,派现与扩股同时进行,企业派现通 常是为了向投资者传达企业经营状况良好的信息,为 扩张股本做准备,而不是真正想要回馈投资者。 通过对创业板上市公司现金股利政策的计量分 析,发现企业现金股利与企业当期的利润收入和公司 净资产的关系较强,在有足够利润收入时企业会进行 现金股利分配。但是企业的现金股利与企业的现金流 量、资本结构、股本结构等因素的关联度不够或者不 合理。现金股利政策的制定会受到公司高层主观意愿 的干涉,现金股利政策不具有合理性。 为了我国创业板市场的更好发展,保障投资者的 利益,规范上市公司的运营,促进中小企业和新兴企 业特别是具有创新性的高科技企业的发展,现金股利 政策必须引起人们的重视。证监会等相关部门要加强 对上市公司的监管,督促上市公司制定合理现金股利 政策,规范企业派现行为[5];企业自身要优化经营, 提高获利能力,改善资本结构,根据实际情况综合考 虑制定现金股利政策;上市公司股东要提高素质,不 随意干涉现金股利政策。合理的现金股利政策有利于 我国形成一个健康的投资环境,促进我国经济的发展 [6-9]! 参考文献 (References) [1] 李木子. 创业板占深交所总市值 55.1%[J]. 证券日报, 12-11- 201 1: A3. [2] 朱乃平, 孔玉生. 上市公司现金股利政策的现状及影响因素 分析[J]. 财会通讯, 2006, 10: 20-22. [3] 鲁爱民. 财务分析[M]. 北京: 机械工业出版社, 2008: 237- 239. [4] 原红旗. 中国上市公司股利政策分析[J]. 财经研究, 2001, 3(27): 33-41. [5] 张鸣, 朱光龙. 上市公司现金股利理论分析和数据检验[J]. 上海财经大学学报, 2002, 4(5): 25-33. [6] 张晓峒. 计量经济学基础(第三版)[M]. 天津: 南开大学出版 社, 2007. [7] 攸频, 张晓峒. Eviews6实用教程[M]. 北京: 中国财政经济出 版社, 2008. [8] 童光荣, 何耀. 计量经济学实验教程[M]. 武汉: 武汉大学出 版社, 2008. [9] 国泰安 SCMAR数据库[URL]. http://www.gtarsc.com |